한국신용평가는 2일 ‘증권 및 보험사의 해외부동산 리스크 점검’ 보고서를 통해 3월 말 기준 평가 대상 증권사(28개사)의 해외 부동산 투자 잔액은 13조7000억 원(부동산펀드, 리츠의 경우 실질 평가금액 기준)으로 자기자본의 약 18%라고 분석했다. 투자 형태로는 크게 우발부채와 직접투자(기업대출, 부동산펀드, 리츠 등)로 나눌 수 있으며 우발부채 잔액은 약 4조4000억 원, 직접투자 잔액은 약 9조2000억 원으로 각각 집계됐다.

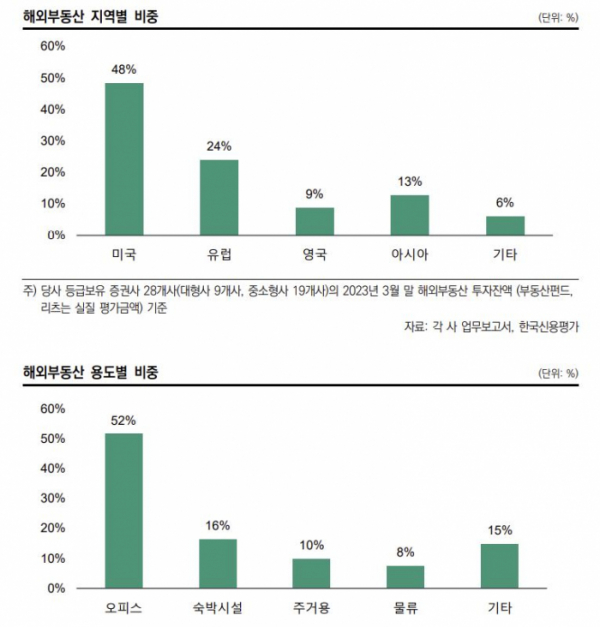

한신평은 증권사의 해외부동산 익스포져가 지역은 미국, 용도별로는 오피스의 비중이 각각 높았다고 설명했다. 연구에 따르면 증권사 전체 해외부동산 익스포져의 약 48%가 미국으로 나타났다. 미국 이외에 △유럽 24% △아시아 13% △영국 9% △기타 6% 순으로 나타났다. 영국을 포함한 유럽의 비중은 약 33%다. 미국이 15%포인트(p)가량 비중이 큰 것이다.

용도별는 오피스 비중이 52%로 가장 높았다. 이어 △호텔 등 숙박시설 16% △주거용 10% △물류 8% △기타 15% 순으로 조사됐다.

연구팀은 “미국에 대해서는 오피스, 호텔, 주거시설 등에 대해 고르게 투자가 이뤄진 반면, 유럽 및 아시아 지역에 대해서는 오피스 위주로 투자가 이뤄졌다”면서 “특정 자산군 및 특정 지역에 대한 쏠림 현상이 다소 높다고 판단한다”고 진단했다.

연구팀은 양적 규모 및 질적 위험 수준 측면에서 오피스 자산에 주목하고 있다고 밝혔다. 트리거(Trigger)에 따른 추가 자금 조달 리스크 모니터링도 필요하다고 제언했다. 연구팀은 오피스 자산에 내재된 위험 요인으로 △공실 발생 △금리 변동 위험 △매각 관련 위험 등을 꼽았다.

연구팀은 “코로나 이후 주요 선진국의 하이브리드 근무환경(재택근무 활성화)이 보편화되면서 기업들의 임차 수요가 감소하고 있다”며 “임차인의 재무 안정성이 낮아져 연체가 발생하거나 임대차계약이 해지되어 공실이 발생하는 경우도 존재한다”고 했다.

이어 “금리 인상은 매수자(투자자)와 매각자(소유자) 양 측면에서 부동산 가치 하락을 초래한다”면서 “자본환원율(Cap Rate)과 무위험수익률 간의 스프레드가 감소하고, 자금조달비용이 증가함에 따라 레버리지를 일으켜 투자하려는 잠재적 구매자가 감소하면서 수요에 하방 압력이 작용한다”고 설명했다.

아울러 연구팀은 환가성이 낮은 부동산 자산의 특성을 지적했다. 연구팀은 “오피스를 포함한 부동산 자산은 투자 규모가 크고 환가성이 낮기 때문에 원하는 시기에 희망 매각가액으로 팔리지 않을 가능성이 높다”며 “비우호적인 투자 환경에서 잠재 매수자를 찾기 어려울 경우 자산가치 하락 등 가격 변동성이 높아질 수 있다”고 진단했다.

연구팀은 “국내 증권사가 투자한 해외 부동산 익스포져의 경우 후순위성 투자 비중이 높고 대주단으로서의 통제력이 상대적으로 크지 않아 매각 시점 혹은 리파이낸싱 시점의 자산가치 하락 수준에 따라 손실률이 확대될 수 있다”고 지적했다.