해외 부동산 셀다운 신규 투자 규모 1.9조로 전년비 18.9% 증가

금감원 “금융기관 돈 회수할 수 있는지 중요…모니터링 할 것”

#이지스자산운용의 ‘1551 브로드웨이 프로퍼티(The 1551 Broadway Property)’는 손실 구간에 있다. 5년 전 한국투자증권과 하나대체자산운용이 사들인 미국 워싱턴 소재 ‘센티넬2스퀘어’도 매각이 무산되면서 손실 가능성이 커졌다.

‘황금알’로 불렸던 해외 부동산 등 해외 대체투자에 나선 금융사와 펀드 투자자들이 울상을 짓고 있다. 미국 실리콘밸리은행(SVB)과 시그니처은행 등의 연쇄 파산과 경기침체 등의 여파가 상업용 부동산 등 대체투자 자산으로 옮겨붙고 있기 때문이다. 시장에서는 미국 은행의 위기가 자금시장을 얼어붙게 하고, 부동산 등 실물경제를 잿빛으로 물들고, 그 여진이 다시 금융시스템을 흔드는 ‘퍼펙트 스톰’(초대형 복합 위기) 우려가 다시 고개를 든다.

최근 몇 년간 국내 증권사들과 연기금들은 해외부동산 관련 투자를 꾸준히 늘려왔다. 글로벌시장에 풀린 유동성과 주식시장의 변동성 속에 해외부동산 시장이 비교적 안정적이고 높은 수익률을 얻을 수 있는 투자처로 여겨졌기 때문이다.

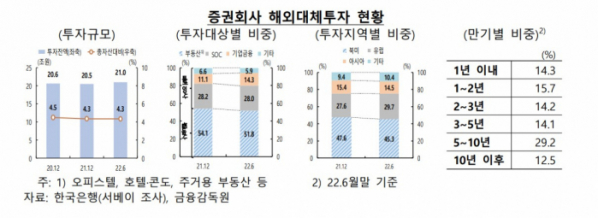

국내 증권사와 보험사들이 투자한 대체투자 규모는 110조 원에 달한다. 한국은행에 따르면 지난해 6월 기준 증권회사의 해외대체투자 규모는 21조 원(총자산 대비 4.3%, 재매각분은 제외) 이다. 부동산에 대한 투자가 절반 이상(51.8%)을 차지했고, 북미 지역(45.3%)에 대한 투자 비중이 가장 높았다.

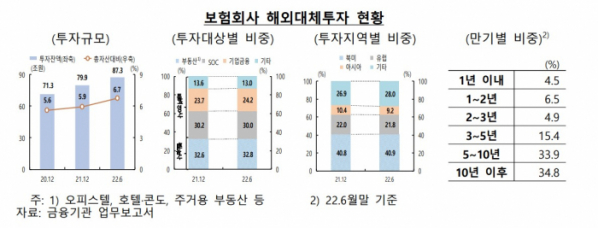

보험사의 해외대체투자 규모는 전년 말 대비 9.3% 상승한 87조3000억 원(총자산 대비 6.7%)이었다. 투자대상은 부동산 투자(32.8%)가 가장 높은 비중을 차지했고 투자지역은 북미(40.9%), 유럽(21.8%), 아시아(9.2%) 순으로 비중이 높게 나타났다.

해외부동산 등 대체자산을 기초자산으로 한 투자 상품도 눈덩이처럼 불었다. 금융투자업계에 따르면 올해 1분기 말 기준 해외 대체투자(부동산·특별자산) 펀드 규모는 158조 원에 달한다.

“미국 중앙은행인 연방준비제도(Fed·연준)가 공격적으로 통화 긴축 정책을 편 후 상업용 부동산이 세계 시장에서 중요한 위험 영역 중 하나가 됐다. 연준이 (금리 인상이라는) 제동을 걸면 무언가가 자동차 앞 유리를 뚫고 나가는데 은행이 영향을 받았고, 이제는 상업 부동산이 영향을 받을 차례다.”(3월 21일 조지 개치 JP모건자산운용 최고경영자(CEO) 유럽미디어 서밋)

시장이나 경기가 좋을 때는 해외 대체투자는 ‘황금알을 낳는 거위’이다. 하지만 지금처럼 경기전망이 어두울 때는 국내 금융기관이 보유한 해외자산 가격이 하락할 수밖에 없다. 한국은행도 지난해 증권회사를 중심으로 자산 건전성이 악화할 수 있다고 분석했다.

한국은행은 지난해 9월 금융안정 상황 자료를 통해 “해외대체투자 자산의 요주의·부실 비율이 증권회사에서 상대적으로 빠르게 상승하고 있다”면서 “글로벌 부동산시장 상황 등을 고려할 때 당분간 건전성 저하가 이어질 가능성이 있다”고 분석했다. 또 대내외 여건 악화시 다양한 경로(투자약정 현실화, 환헤지 비용 증가 등)로 해외대체투자 관련 유동성 리스크가 발생할 가능성도 있는 것으로 파악했다.

김후정 유안타증권 연구원은 “대체자산의 주요 자산군은 부동산을 들 수 있으며, 경제적 요인 외에도 사회적 변화가 부동산 투자에 리스크로 떠오르고 있다”고 지적했다.

실제 미국의 상업용 부동산은 가치 급락과 공실률 증가가 눈에 띈다. 부동산 정보업체 그린스트리트에 따르면 미국 사무용 건물 가격은 지난해 초보다 약 25%나 급락했다. 글로벌 신용 평가 기관 무디스가 집계한 올해 1분기 미국 사무실 공실률은 19.0%로, 1992년 이후 31년 만에 최고 수준이었다. 미국의 문제만도 아니다. 모건스탠리 캐피털 인터내셔널(MSCI)에 따르면 올해 1분기 유럽의 상업용 부동산 거래 규모는 지난해보다 62% 급감한 365억 유로(약 53조9003억 원)를 기록했다.

상업용 부동산 시장 침체 여파로 국내 증권사들의 셀다운(인수후 재매각) 미매각도 늘었다. 금융감독원이 오기형 더불어민주당 의원실에 제출한 자료에 따르면 국내 증권사들이 셀다운 목적으로 해외에 대체투자했으나 매각하지 못한 미매각분 잔액은 지난해 상반기 기준 7조1000억 원으로 집계됐다. 이는 전년도 미매각분 잔액 6조4000억 원에서 10.9%(7000억 원) 증가한 수치다.

금융권 관계자는 “시장이 꺾이면서 기관들이 개발 물건들은 아예 안보려고 해서 많이들 물려있는 상황”이라며 “작년에 해외물건 인출된 건들은 셀다운이 어려워졌다”고 설명했다.

금감원 관계자는 “국내도 부동산이 문제인 것처럼 해외도 경기가 안 좋은 건 마찬가지다. 국내 금융기관들의 경우 수익이 안 나는 상황이 발생할 수 있다”며 “국내든 해외든 금융기관이 돈을 회수할 수 있는지 중요한데 회수가 쉽지 않은 상황이라 주시하고 모니터링하고 있다”고 말했다.

비유동자산인 부동산은 유동성이 떨어지는 만큼 보유 중인 자산 규모가 크더라도 채무 불이행이 발생하는 유동성 위기가 올 수 있다. 신용평가사 관계자는 “작은 미스 매치가 일어나면 실리콘밸리뱅크(SVB) 같은 예상치 못했던 일이 발생할 수 있고 유동성 위기가 생길 수 있다”고 전했다.