NH투자증권은 NHN에 대해 수익성 개선이 전망된다며 투자의견 매수, 목표주가 3만6000원을 유지했다.

안재민 NH투자증권 연구원은 "지난해 3분기를 저점으로 분기 영업이익은 반등을 보이고 있으며, 2023년에는 본격적인 실적 회복 구간에 진입할 전망"이라며 "2023년 영업이익은 전년 대비 148.1% 증가한 970억 원으로 추정한다"고 말했다.

안 연구원은 "특히 매출액 대비 마케팅 비용 비중을 5% 미만으로 낮출 계획"이라며 "현재는 5.4%로 추정하고 있는데, 회사의 계획대로 마케팅 비용을 더 절감할 경우 수익성은 빠르게 개선될 것이고 추정치도 상향될 수 있다"고 설명했다.

실적 턴어라운드는 1분기부터 시작될 것으로 전망된다.

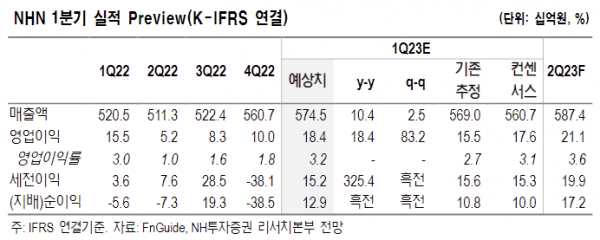

안 연구원은 "1분기 실적은 매출액 5745억 원, 영업이익 184억 원으로 영업이익은 기존 추정치 155억 원과 시장 컨센서스 176억 원을 상회할 전망"이라며 "웹보드게임이 성수기 영향과 규제 완화 효과가 맞물리며 지난해의 고성장세를 이어갈 전망"이라고 내다봤다.

이어 "결제·광고는 2175억 원으로 비수기지만 전년 동기 대비 높아진 거래대금으로 인해 매출 성장이 지속될 전망이고, 클라우드를 중심으로 한 기술 사업은 992억 원으로 높은 성장세를 이어갈 것"이라고 분석했다.

그는 "NHN클라우드는 2023년 큰 폭의 매출 성장과 흑자전환을 기대한다"며 "1분기 마케팅 비용은 294억 원으로, 매출액 대비 비중은 5.1%로 2022년 연간 6.0%에 비해 낮아질 것"이라고 전했다.