“투자는커녕 살아남는다면 다행이다. 흑자도산을 하는 기업이 나타날 수도 있다.” 재계의 한 관계자는 올해 산업계 전망을 묻는 말에 이렇게 답했다. 그는 “기업들의 자금 사정이 바닥을 보이는 모양새”라면서 “자국보호주의 흐름 속에서 현지에 투자하라는 압력이 상당한 데다 고환율·고금리·고유가까지 부담이 크다. 흑자를 내도 부채와 이자가 늘어나는 속도를 따라가지 못하는 기업이 증가할 것”이라고 걱정했다.

지난해부터 이어진 가파른 금리 인상 여파로 경기 불황 신호가 곳곳에서 감지된다. 기업들의 현금 곳간에서는 인수·합병(M&A)이나 생산시설의 확장, 신제품 개발에 쓸 여윳돈(FCF·잉여현금흐름)이 말라가고 있다. 짙어진 경기 침체의 그림자에 부채·이자 증가 속도까지 높아지자 한계기업이 더 늘 수 있다는 위기감마저 감돈다. 기업들은 경영계획의 제일 윗자리에 ‘유동성 확보’를 올려두고 있다.

5일 본지가 에프앤가이드에 의뢰해 시가총액 상위 기업 100곳(금융·보험업종 제외)을 분석한 결과, 지난해 4분기 기준 잉여현금흐름은 총 7조4764억 원으로 집계됐다. 이 중 38곳은 잉여현금흐름이 마이너스(-)였다. 잉여현금흐름은 기업에서 벌어들인 이익 가운데 세금, 영업비용, 설비투자액 등을 제외하고 남은 현금이다. 기업의 실제 자금 사정을 알려주는 지표다.

순유출 규모가 가장 큰 곳은 한국전력(-13조1864억 원)이다. 지난해 에너지 가격이 급등하면서 큰 폭으로 늘어난 연료비, 구입전력비 등을 전기요금에 전가하지 못하면서 재무상태가 악화한 것이다.

한국가스공사도 잉여현금흐름이 -8조1667억 원에 달했다. 2021년 말 1조8000억 원 수준이던 민수용 미수금이 지난해 말 8조6000억 원까지 불어나면서다. 한국가스공사는 상장 이후 처음으로 배당하지 않기로 했다.

반도체 업황 악화의 직격탄을 맞은 삼성전자도 4분기 잉여현금흐름이 -9365억 원으로 여유자금이 바닥났다. 올해 돈벌이도 신통치 않다. 증권가의 실적 전망치는 7201억 원이다. 전년 동기(14조 1214억 원) 대비 94.9% 급감한 수준이다.

지난해 4분기 1조7012억 원의 영업손실을 낸 SK하이닉스의 영업현금흐름은 6614억 원을 기록했다. 감산과 투자 축소로 위기 대응에 나선 결과로 풀이된다.

SK(-2조4678억 원), GS(-1조7175억 원), SK스퀘어(-1조3568억 원), HD현대(-1조383억 원), 삼성물산(-1조220억 원), 롯데지주(-2824억 원) 등 지주회사들도 잉여현금흐름이 순유출 상태다.

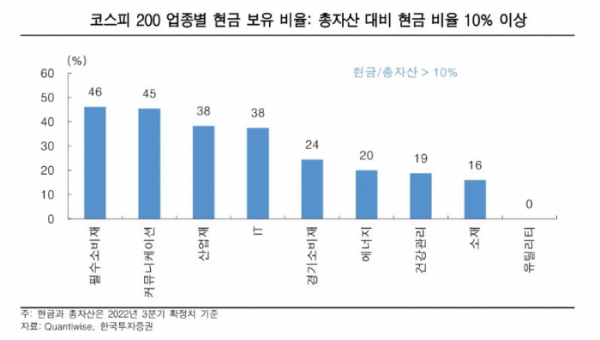

증권가에서는 잉여현금흐름이 좋은 종목의 주가 상승률이 높다고 평가한다. 치솟는 금리 환경에서 여유로운 곳간 상황은 안정적인 경영에도 유리하다. 김대준 한국투자증권 연구원은 “은행의 유동성 부족이 자금 공급 부족으로 이어진다면 자체 현금을 많이 보유한 기업이 상대적으로 안전하다”고 말했다.

문제는 기업체질이 허약한 곳들이다. 빚으로 살아가는 한계기업은 느는 추세다. 국회예산정책처가 KIS 밸류서치(ValueSearch) 자료를 활용, 상장기업을 대상으로 분석한 결과 제조업 조사 대상 1542개 중 지난해 3분기 말 기준 418개(27.1%)가 한계기업이었다. 이는 2021년 말 263개(17.1%)와 비교하면 155개, 10%포인트(p) 급증한 것이다.

허약한 기업들에 금융권 문턱은 높다. 1분기 대기업과 중소기업 대출태도지수는 각각 6, 11 이었다. 직전 분기만 해도 -6, 6에 불과했다. 하지만 신용위험지수가 45에 달할 정도로 은행들이 바라 보는 시선은 곱지 않다. 비은행 금융사에서도 이들은 찬밥신세다. 1분기 상호저축은행의 대출태도지수는 -45, 신용카드회사는 -31, 상호금융조합은 -52, 생명보험회사는 -19로 우려 수준이다.

3.5%까지 오른 기준 금리는 기업들을 한계상황으로 내몬다. 기준금리가 4.00%를 넘어설 경우, 대출금리 상단도 8%를 뚫고 9%에 근접할 전망이다. 대출금리가 가파르게 오르면 기업의 자금조달 비용이 늘어나고, 민간 소비와 투자가 위축되면서 기업의 수익성이 저하될 수밖에 없다. 한 대기업의 재무담당 관계자는 “미뤄놨던 회사채 만기가 속속 도래할 텐데 그때가 되면 한계 상황에 몰리는 기업도 등장할 수 있다. 지금은 현금 곳간을 채워 놓는 게 급선무”라고 말했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)