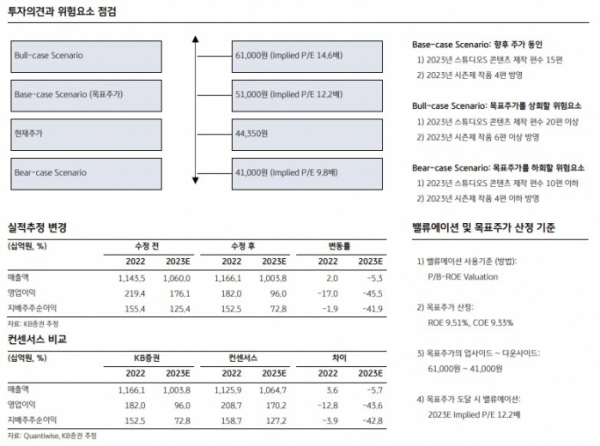

KB증권은 10일 SBS에 대해 경기 둔화에 따른 광고 집행 감소를 반영하여 2023년 지배주주 순이익을 41.9% 하향 조정하지만, 부진한 실적을 고려하더라도 SBS 주가는 2023E P/E 10.6배로 경쟁사 대비 저평가 수준이라며 투자의견 매수를 유지하고 목표주가를 기존 5만 원에서 5만1000원으로 2% 상향 조정했다. 전 거래일 기준 현재가는 4만4350원이다.

최용현 KB증권 연구원은 "SBS가 콘텐츠 제작사보다 할인을 받을 이유는 없다고 생각한다. SBS는 콘텐츠를 통해 판매 수익뿐만 아니라 광고 매출까지 발생시킬 수 있으므로 오히려 콘텐츠 활용도가 높다"며 "자회사 스튜디오S에 대한 IPO 계획도 아직 미정이므로 지주사 할인을 반영하기 이르다"고 분석했다.

SBS는 4Q22 매출액 3885억 원 (+33.4% YoY), 영업이익 361억 원 (OPM 9.3% YoY)을 기록하며 영업이익 기준 컨센서스를 40.6% 하회했다. 매출액은 월드컵 효과로 광고, 사업부문 모두 성장한 반면 영업이익은 월드컵 관련 제작, 성과급 지급에 따른 비용이 부담으로 작용한 것으로 추정된다.

최 연구원은 "국내 광고 시장은 4분기 둔화되는 모습을 나타냈으나, SBS 광고 매출은 월드컵 효과로 전년 대비 5.5% 하락에 그치며 TV 광고 시장을 아웃퍼폼했다. 사업 매출액은 월드컵 관련 중계권 판매가 1000억 원 이상 인식된 것으로 추정되고, 그 영향으로 전년 대비 100% 성장했다"고 설명했다.

SBS의 2023년 매출액은 1조 원 (-13.9% YoY), 영업이익 960억 원 (-47.3% YoY, OPM 9.6%)을 기록할 것으로 예상했다. 광고 시장 전반적으로 광고비 집행이 줄어들면서 방송 광고 매출은 3962억 원(-10.6% YoY)을 전망했다.

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2293582.jpg)