현대차증권이 하이브에 대해 에스엠 인수전에서 가처분 신청으로 유리한 고지를 선점했다고 분석했다. 투자의견은 ‘매수’, 목표주가는 24만 원을 유지했다. 전 거래일 기준 종가는 18만7400원이다.

6일 김현용 현대차증권 연구원은 “에스엠에 대해 제기된 신주 및 전환사채 발행 금지 가처분 신청의 결과가 3일 인용으로 발표됐다”며 “이로써 하이브는 15.8% +α(공개매수 성공분)에 해당하는 에스엠 지분을 확보한 상태에서 우호 지분과 추가 의결권 확보를 통해 31일 주주총회에서 절대적으로 유리한 영향력을 행사할 수 있을 전망”이라고 봤다.

김 연구원은 “상대 진영의 지분율이 1% 남짓에 불과한 점, 이번 인용 결과 발표가 여론 및 소액주주에 미치는 영향을 고려하면 하이브가 인수전 우위를 확고히 한 것으로 판단된다”면서도 “공정위 기업결합 심사가 (하이브의) 가장 큰 과제”라고 설명했다.

그는 “하이브가 에스엠에 대해 안정적인 경영권을 행사할 수 있는 수준까지 지분을 늘릴 가능성이 크다”며 “향후 기업결합 심사가 진행될 경우 반독점 이슈를 해소하는 것이 딜을 완결하는데 관건이 될 전망”이라고 했다.

또 그는 가용자금에서 우위인 카카오가 총력전으로 임할 가능성에 대해서도 언급했다.

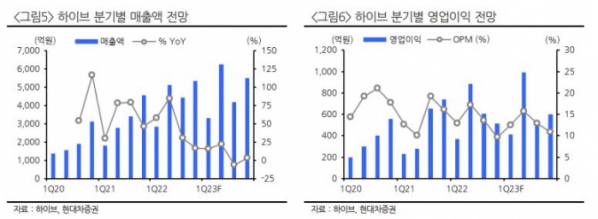

김 연구원은 “하이브의 지난해 9월 말 가용현금은 1조1000억 원 규모”라며 “4분기 영업현금흐름과 1분기 신규 차입금 3200억 원까지 더하면 1조 후반대가 최대 자금동원능력으로 판단된다”고 했다.

그는 “카카오는 지난해 9월 말 가용현금이 5조7000억 원에 달하고, 카카오엔터가 연초 1조2000억 원 투자유치에 성공한 상황으로 자금 동원력은 확실한 우위로 평가된다”며 “카카오가 공개매수 등의 방법을 포함하여 에스엠 인수에 총력전으로 임하면 하이브도 재무적 부담이 가중될 위험은 존재한다”고 봤다.

김 연구원은 “하이브가 에스엠 인수에 최종 성공하게 된다면, 초거대 K-POP 엔터사가 탄생하는 셈”이라며 “양사 합산 음반판매량은 올해 4500만 장을 상회하고, 합산 공연 모객수는 350만 명을 상회할 것으로 전망”이라고 분석했다.

이어 “BTS, 세븐틴, NCT 등 현재 BIG 3 보이그룹을 모두 보유하게 되고, 위버스와 디어유 등 팬덤 플랫폼에서도 압도적인 시장 지배력을 갖게 될 것”이라고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)