하나증권은 18일 CJ ENM에 대해 대표이사 교체에 따라 강도 높은 사업 및 인력 구조조정이 올해 안에 발생할 것이며, 올리브영 대표이사 재임 시절 매출보다는 이익의 성장을 중시했던 전략이 무엇보다 CJ ENM에게 필요한 상황이기에 기대감이 높다며 투자의견 매수를 유지하고 목표주가를 기존 10만 원에서 12만 원으로 20% 상향 조정했다. 전 거래일 기준 현재 주가는 9만9400원이다.

이기훈 하나증권 연구원은 "4분기 예상 매출액, 영업이익은 각각 1조3000억 원(+32% YoY), 342억 원(+15%)으로 컨센서스(308억 원)를 상회할 것"이라며 "부문별 예상 영업이익은 미디어가 -60억 원(적지)으로 어려운 TV 광고 업황과 스튜디오드래곤의 부진, 그리고 티빙의 적자가 이어지겠으나 피프스 시즌의 딜러버리 확대(7편)로 적자를 소폭 축소할 것"이라고 했다.

이어 "영화는 34억원(흑전)으로 <영웅>이 크게 흥행하지는 않았으나, <공조2>, <헤어질 결심> 등 의 구작 판매가 발생했다. 음악은 INI의 아레나 투어와 임영웅의 콘서트 대행 등으로 227억 원(+18%), 커머스는 여전히 높은 송출수수료로 141억 원(-52%) 수준이 예상된다"고 밝혔다.

이 연구원은 "최근 구창근 신임 대표이사가 부임했는데, 과거 올리브영과 푸드빌의 대표이사 재임 시절의 전략을 보면 첫해 적자 사업부에 대한 강도 높은 구조조정을 마무리한 후 분할/매각/상장 등을 통해 재무구조 개선으로 이어졌다"고 짚었다.

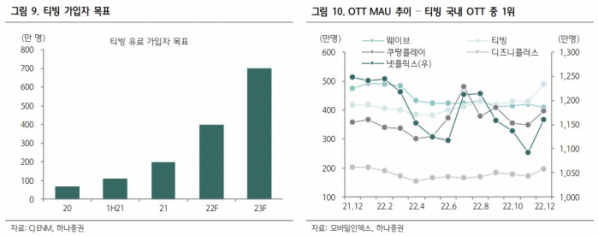

그러면서 "CJ ENM의 최근 실적 부진의 가장 큰 이유는 음악/드라마/TV 등 성장 잠재력 높은 사업들의 부진이 아닌 신규 투자를 시작한 티빙/피프스 시즌이 3분기 누적으로 1000억 원 이상의 적자를 기록했기 때문"이라며 "적자 사업부를 축소하고 성장 잠재력이 높은 사업부에 대한 투자를 확대하면 상당한 실적 잠재력이 나타날 수도 있다"고 했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)