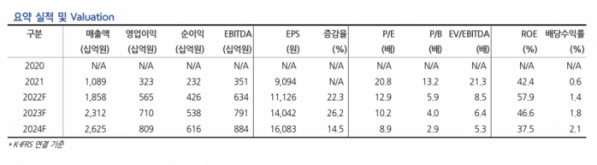

(출처=현대차증권)

현대차증권은 F&F에 대해 중장기적으로 중국 매장 확대에 따른 매출 증가 구간이라고 분석했다. 투자의견 ‘매수’, 목표주가 24만 원을 유지한다고 밝혔다.

F&F의 4분기 매출액은 전년 동기 대비 8.0% 증가한 6080억 원, 영업이익은 7.2% 증가한 1970억 원을 기록할 것으로 전망됐다.

정혜진 현대차증권 연구원은 “예년 대비 따뜻했던 11월 날씨 탓에 판매가 다소 부진했지만, 12월 들어 기온이 다시 낮아지며 아웃도어 상품 위주로 빠른 회복세를 보이고 있는 것으로 파악된다”고 말했다.

정 연구원은 “중국은 4분기에도 국소적인 락다운(봉쇄)과 신규 출점 매장이 3분기 대비 축소됐다”면서도 “중장기적으로 중국 매장 출점에 따른 물리적 매출 증가 구간이라는 투자 포인트는 불변하다. 현지 방역 완화 기조 방향성이 유효하고, 내년도 기저효과에 따른 추가 업사이드 확보가 가능할 것”이라고 내다봤다.

이어 “국내 날씨와 중국 국소 락다운 지속에 따른 단기 실적 우려로 F&F 주가는 중국 리오프닝(경기 재개) 기대감 반영 전 수준으로 조정돼 밸류에이션 부담은 재차 낮아진 상황”이라며 “중장기 관점에서 저점 매수 접근은 여전히 유효하다”고 덧붙였다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)