다올투자증권, 자기자본 대비 PF 비중 84%…23개 증권사 중 가장 높아

유진투자증권 등 조정유동성비율 100% 하회…“유동성 대응력 모니터링 필요”

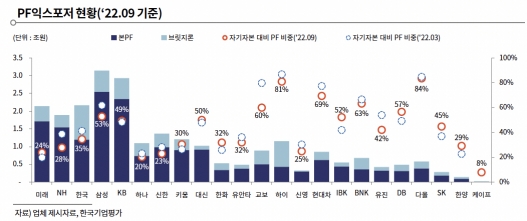

20일 한국기업평가가 ‘2023년 신용등급 전망 및 금융부문 산업전망 및 신용등급 방향성 점검’ 세미나를 통해 공개한 자료에 따르면 9월말 기준 국내 23개 증권사의 PF익스포저(위험노출)는 총 24조3000억 원으로 집계됐다. 이는 자기자본대비 37% 수준이다.

올 3월말(25조3000억 원) 대비 규모가 줄어들긴 했으나 중·후순위 및 브릿지론 관련 익스포저 부담은 여전히 높은 수준이란 평가다. 특히 주거시설 및 수도권 비중이 높고 우량 시공사 위주인 점은 리스크 관리 측면에 보완할 요인으로 꼽았다.

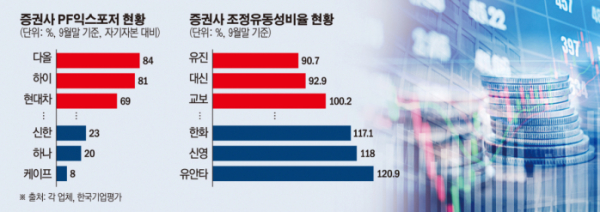

리스크 수준은 증권사별로 엇갈렸다. 분석 대상 증권사 중 자기자본 대비 PF 비중이 가장 큰 곳은 다올투자증권(84%)으로 집계됐다. 자기자본 대비 PF 비중은 증권사들의 체력에 비해 부동산 PF가 위험에 노출된 수준을 말한다. 하이투자증권이 81%로 두번째로 컸다. 이어 현대차증권(69%), BNK투자증권(63%), 교보증권(60%) 순으로 나타났다. 반면 케이프투자증권(8%), 하나증권(20%), 신한투자증권(23%), 미래에셋증권(24%) 등은 상대적으로 낮았다.

정효섭 한기평 책임연구원은 “미분양 및 미입주리스크, 브릿지론의 본PF 차환실패에 따른 부실 리스크가 확대될 전망”이라며 “종합IB는 자기자본 대비 PF익스포저 규모가 작고, 중·후순위 비중이 비교적 낮으나 일반증권사는 규모가 크고 중·후순위 비중이 높아 모니터링이 필요하다”고 설명했다.

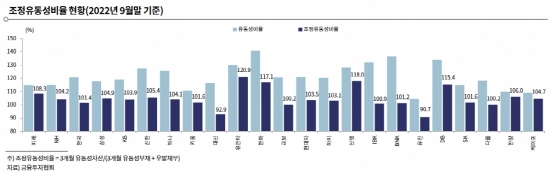

자금시장 경색에 따른 유동화증권 차환리스크 우려도 증권사별로 차별화될 거란 전망이다. 9월말 기준 국내 23개 증권사의 조정유동성비율은 103.1%로 양호한 수준이나 채무보증 규모가 큰 중소형 증권사의 경우 주의가 필요하다. 조정유동성비율은 일반 유동성비율에 채무보증까지 고려한 지표로 유동성 수준을 드러낸다.

정 책임연구원은 “PF우발채무 중 브릿지론 비중이 높거나 비금융그룹 증권사의 경우 유동성 대응력 유지에 어려움이 있을것으로 예상한다”며 “(조정유동성비율이) 100%를 하회하거나 근접한 일부 증권사는 모니터링이 필요하다”고 전했다.

조정유동성비율이 100%를 밑돈 곳은 유진투자증권(90.7%)과 대신증권(92.9%)으로 파악된다. 반면 유안타증권(120.9%), 신영증권(118.0%), 한화투자증권(117.1%), DB투자증권(115.4%) 등은 110%를 웃돌아 상대적으로 안정적인 모습을 나타냈다.

특히 내년도 증권사들의 전망이 부정적인만큼 리스크 우려가 더 커질 수 있다는 지적이다. 고금리 유지, 경기침체 우려와 부동산시장 불확실성으로 비우호적인 사업환경이 조성되면서 실적은 IB부분을 중심으로 줄어들고, 재무건전성도 저하될 것으로 내다봤다.

정 책임연구원은 “업황저하에 실적 대응력, PF 익스포저 등 위험투자 리스크 관리가 내년의 키(Key)”라며 “일반 증권사는 PF리스크 확대로 신용도 하방 압력이 가중되고, 종합IB도 높은 위험관리능력이 요구될 것”이라고 강조했다.