하나증권, 목표주가 23만5000 → 17만5000원 하향조정

하나증권은 12일 삼성전기에 대해 예상보다 큰 3분기 수요 부진과 2022~2023년 감익 전환이 예상된다며 목표주가를 기존 23만5000원에서 17만5000원으로 하향조정했다. 투자의견은 ‘매수’를 유지했다.

김록호 하나증권 연구원은 “삼성전기의 3분기 매출액은 2조4119억 원(YoY -5%, QoQ -2%), 영업이익은 3370억 원(YoY -26%, QoQ -6%)으로 전망한다”며 “이는 최근 하향중인 컨센서스를 하회하는 실적으로 추정된다”라고 분석했다.

김 연구원은 “삼성전기의 3분기 실적 하향 주요인은 컴포넌트 솔루션의 매출액이 전분기대비 9% 감소하기 때문”이라며 “중화권 스마트폰, PC를 비롯한 IT제품향 수요가 분기 초 예상했던 것보다 부진폭이 컸다”며 “가동률 하락으로 수익성 역시 하락이 불가피한 상황”이라고 진단했다.

이어 “카메라모듈 역시 중국 스마트폰의 부진 영향을 받았고, 패키지기판은 우호적인 환율 감안하면 다소 아쉬운 실적으로 판단된다”라고 덧붙였다.

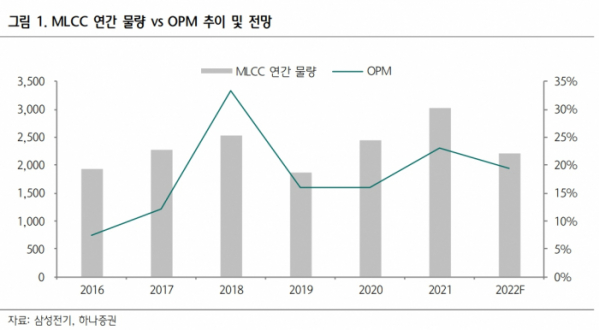

김 연구원은 “삼성전기의 올해 영업이익은 1조4100억 원으로 전년 대비 5% 감소할 전망”이라며 “연초 전망치보다 19% 하향 조정된 것인데, 하향폭보다도 증익이 감익으로 방향 전환되는 점이 부담스럽다”라고 평가했다.

그는 “연초 이후 주가 하락폭이 38%에 달한 것도 이익의 방향성 자체가 감익으로 전환되는 점을 감안하면 납득이 가능하다”며 “현재 전방산업의 수요가 예상보다 부진하고 매크로 이슈가 해소되지 않고 있어, 2023년 영업이익의 추가적인 하향 조정 가능성도 상존한다. 2년 연속 감익 우려가 주가에 반영되며 낙폭이 확대된 것으로 생각된다”라고 했다.

김 연구원은 “현재 주가는 2023년 기준 주가수익비율(PER) 8.80배, 주가순자산비율(PBR) 1.04배로 각각 역사적 밴드 하단에 근접해 있고, 2018년 이후 향상된 이익 체력을 감안하면 부담스러운 수준은 아니다”라며 “IT 제품 수요에 대한 불확실성과 실적 전망치 하향 조정으로 주가가 하락했지만, 과거 대비 확실하게 개선된 이익 체력을 감안하면 주가는 매수를 고민해야 할 수준이라 판단한다”라고 했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)