현대차증권은 아모레퍼시픽에 대해 전방 주요 채널의 업황 부진이 이어져 단기 실적 모멘텀이 악화될 것으로 전망했다. 투자의견은 ‘시장수익률’(Marketperform·중립)로 유지, 목표주가는 12만 원으로 하향했다.

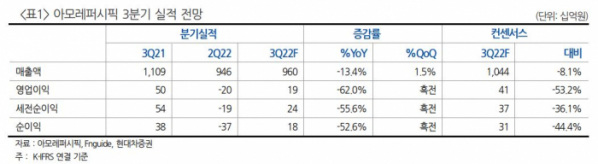

29일 정혜진 현대차증권 연구원은 ”올해 3분기 실적은 연결 매출액 9600억 원(지난해 같은 기간 대비 –13.4%), 연결 영업이익 191억 원(지난해 같은 기간 대비 –62.0%) 수준으로 시장 컨센서스를 하회할 것으로 전망한다“며 ”뷰티사업의 계절적 비수기며 주요 채널인 현지 로컬(중국)과 면세 매출 회복이 지연될 것으로 예상되는 데에 기인한다“고 봤다.

그는 ”온라인, 뷰티 카테고리가 두 자릿수 성장률 수준으로 여전히 견조한 것으로 파악된다“면서도 ”중국 현지 업황 영향으로 역직구 성장이 단기 둔화되고, 데일리뷰티 카테고리의 프리미엄 제품군 믹스 확대 전략 지속되고 있는 영향으로 당분기 전체 온라인 채널 성장성은 단기적으로 축소될 것으로 추정한다“고 했다.

온라인 채널에 대해서는 ”성장성은 단기적으로 축소될 것으로 추정“한다며 ”면세, 상반기 채널 부진을 야기했던 매크로 영향이 일부 이어지고 있어 채널 매출 역성장이 지속할 전망“이라고 내다봤다.

정 연구원은 ”해외 매출액은 3021억 원을 전망한다“며 ”유럽과 북미, 상반기에 이어 양호한 실적 흐름 지속되고 있는 것으로 파악되나 해외 매출의 60% 이상 차지하는 중국 탑라인 회복이 지연된 영향“이라고 했다.

그러면서 ”중국은 주요 브랜드 채널 효율화 작업 지속됨에 따라 탑라인 역성장이 이어질 것으로 예상한다“며 ”중국 3분기 매출액은 약 1807억 원으로 지난해 같은 기간에 비해 –30% 수준으로 역성장할 전망“이라고 덧붙였다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)