전세·신용대출 많고, 장단기금리차 확대에 따른 금리메리트 부각 탓

시중 금리가 급등하고 있음에도 불구하고 변동금리 대출비중이 좀처럼 줄어들 기미를 보이지 않고 있다. 왜 그럴까?

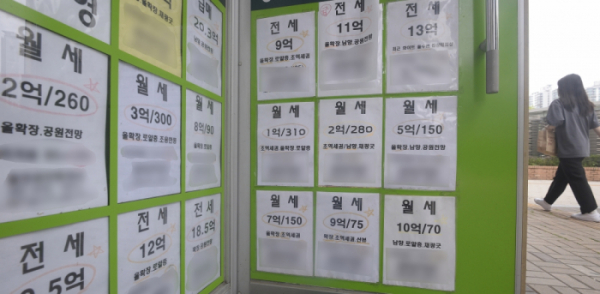

27일 한국은행에 따르면 7월 현재 가계대출의 신규취급액 및 잔액기준 변동금리 비중은 각각 82.3%와 78.4%를 기록 중이다. 이는 2017년부터 2021년까지 장기평균치(각각 66.2%, 68.5%)를 크게 웃도는 수준이다. 대출종류별로도 변동금리대출인 전세자금대출을 제외한 주택담보대출과 신용대출 등 기타대출 모두 변동금리 비중이 늘었다.

반면, 한은은 올들어서만 기준금리를 150bp(1bp=0.01%포인트, 1.00%에서 2.50%) 인상한 바 있다. AAA등급 은행채 3개월물 금리도 작년말 1.426%에서 26일 현재 3.167%로 174.1bp 급등했다.

이와 관련해 한은은 세 가지 이유를 꼽았다. 우선, 은행이 장기자금을 조달할 수 있는 시장이 형성돼 있지 않기 때문이다. 일례로 정기예금의 경우 1년만기짜리가 대부분을 차지한다. 즉, 예금 등 수신의 만기구조가 짧은 탓에 5년·10년 혹은 그 이상 장기로 고정금리대출 상품을 취급하기 쉽지 않다.

주택금융공사 주택저당증권(MBS)과 커버드본드(Coverd Bond·이중상환청구권부 채권, 주택담보대출을 담보로 발행하는 채권) 등이 있지만, 미국이나 유럽국가들처럼 시장이 활성화돼 있지 않다.

전세계적으로 사실상 우리나라만의 갖고 있는 전세 문화도 꼽았다. 전세자금대출은 모두 변동금리로만 취급되고 있기 때문이다. 그간 부동산시장 활황에 따른 빚투·영끌 열풍으로 주담대로 부족한 부분을 신용대출 등 기타대출로 조달하면서 기타대출 비중이 크게 늘어난 것도 영향을 미쳤다.

실제, 기타대출이 차지하는 비중은 2020년초부터 꾸준히 상승해 올 7월 기준 77.2%를 기록 중이다. 이 또한 장기평균치(65.2%)를 상당폭 웃도는 수준이다.

김인구 한은 금융시장국장은 “고정금리 대출인 정책모기지론에 대한 수요공급 관련 금융인프라가 구축되는게 가장 중요하다. 다만 커버드본드 발행이 250년이나 된 서구와 달리 우리나라는 변동금리가 당연하다는 인식이 있는 문화차이도 있다”고 설명했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)