국내외 금리인상 여파로 반기 말을 앞두고 펀드 환매 등 채권형 펀드에서 자금이 빠르게 빠져나가고 있다. 한국은행이 오는 7월 금융통화위원회에서 빅스텝(50bp 인상)을 단행할 우려가 커지면서 시장금리가 급등(채권가격 하락)한 탓이다. 채권 시장의 마지막 보루와도 같은 은행 금전신탁 시장마저 급격히 자금이 줄어들고 있다.

정대호 KB증권 연구원은 4일 '월간 채권' 보고서를 통해 "증권 금전신탁 자금은 지난 4월에 자금 유출을 확인한 바 있으며, 은행 금전신탁 자금 역시 6월 30일 기준 329조6000억 원으로 5월 말(349조1000억 원) 대비 19조5000억 원이나 순유출이 나타났다"라고 짚었다.

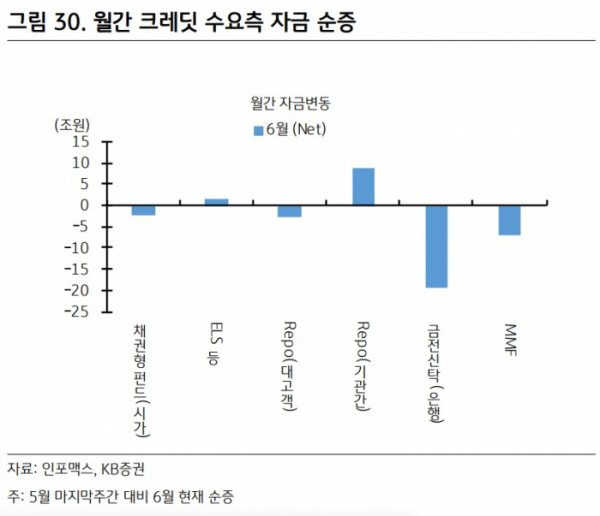

이어 "6월 현재까지 채권형 펀드 자금은 5월 말 이후 2조3000억 원이 순유출 됐고 MMF(머니마켓펀드)도 7조 원 가량이 빠지면서 151조원을 마크(기록)하고 있다"고 설명했다.

은행 금전신탁 시장마저 자금 유출을 겪는다는 것은 기업어음(CP) 및 2~2개월간 단기 운용할 수 있는 전자단기사채(전단채) 금리 조정이 일어날 수 있다는 의미다. 이는 단기 시장에 환매자금 등의 출회로 신용스프레드(금리 격차) 조정압력을 높이는 역할을 한다.

특히 당일결제거래(T+0) 거래로 인해 환매 요청 즉시 자금을 마련해야하는 신탁 시장은, 유동성이 극도로 부족한 시장에서 거래 부진을 겪을 우려가 부각된다. 반기말을 앞두고 단기 유동성이 회수되는 상황에서 마찰적 조정 압력을 더 높이는 원인으로 작용할 수 있다.

정 연구원은 "신용등급 상향 조정 우위환경에 대규모 환매 이슈가 도래한 크레딧 시장이 아님에도 불구하고 신용스프레드 가격 조정은 지속되고 있다"라며 "최근에 국고채 지표-비지표 교체에 따른 일시적인 신용스프레드 축소의 착시 효과를 감안하면 조정폭은 더 컸다"라고 지적했다.

기관 간 레포(Repurchase, REPO) 거래금액은 재차 확장했다. 단기 금리 조정이 선반영됐다는 인식에 레포 차입을 통한 레버리지 거래가 다시 늘어난 것으로 해석된다. 레포 펀드는 펀드 자금으로 산 채권(기초자산)을 담보로 환매조건부채권(RP) 시장에서 현금을 차입 후 다시 채권을 사는 방식으로 레버리지를 일으키는 방식이다.

그러면서 정 연구원은 하반기 경기가 '디플레이션(Deflation, 물가하락)' 경기침체가 아닌, '스태그플레이션(물가상승 속 경기침체)'으로 악화한다면 중장기적으로 채권 투자에 부담이 커질 수 있다고 전망했다.

그는 "장기 금리보다 단기 금리 변동성이 더욱 커져 단기 테너를 주로 공략하는 레포차입형 전략이 생각했던 성과보다 부진할 가능성을 내포한다는 점에서 주의할 필요가 아직 있다고 판단한다"라며 "당장의 바이 더 딥 (Buy The Dip, 저가매수)은 3년 이하 테너 구간위주로 진행하되 선행적일 필요는 없으며, 크레딧 듀레이션은 줄이고 퀄리티는 높여가는 방향으로 포트폴리오를 점진적으로 바꿔 나가야 할 것"이라고 조언했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)