미래에셋증권은 10일 한전KPS에 대해 배당에 따른 하방 경직성이 존재한다며 투자의견은 ‘매수’, 목표주가는 4만8000원을 유지했다.

류제현 미래에셋증권 연구원은 “아랍에미리트(UAE) 계약 변경으로 연간 매출이 150억 원에서 200억 원으로 증가해 연간 1000억 원이 될 것으로 기대한다”라며 “고리 원전 폐로에 따른 매출도 연간 200억 원으로 2025년부터 약 5년간 발생할 전망이다”라고 말했다.

그러면서도 “연간 실적 반영 규모로 전반적인 실적 정체 상황을 반전시키기는 쉽지 않다”라며 “유럽 친환경 에너지 분류체계에서 원전이 포함된다면 수준 기대감이 오를 것”이라고 전망했다.

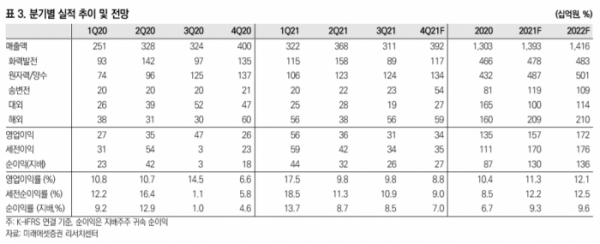

류 연구원은 한전 KPS의 올해 4분기 영업이익이 343억 원으로 시장 컨센서스를 밑돌 것으로 내다봤다.

그는 “상반기 집중된 화력 실적으로 하반기 매출 부담이 이어질 것”이라며 “원전은 지난해와 유사한 질적인 데다 해외는 수주 실적 반영으로 호조를 이어갈 것”으로 전망했다.

그러면서 “내년 외형 증가세는 유지되겠으나 성장률 정체는 이어질 것”이라며 “화력 부문에서 올해 실적 호조에 따른 기저효과로 외형 성장 부담이 이어질 전망이다”라고 설명했다.

그는 배당 수익률이 3.7%로, 배당에 따른 하방 경직성이 존재한다고 평가했다.

이어 “자기자본이익률(ROE) 개선을 위해서는 보다 원전 중심으로 의미 있는 해외 수주가 필요하다”라며 “본격적인 상승 동력(모멘텀)은 국내외 원전 확대 움직임이 구체화될 때 발생할 전망이다”라고 말했다.

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2107187.jpg)