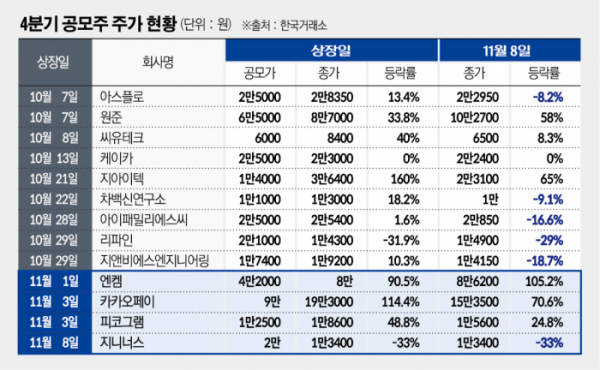

4분기 IPO(기업공개) 시장 열기가 한풀 꺾이면서 기업 간 옥석 가리기가 심화하고 있다. IPO 대어로 불렸던 기업들이 줄줄이 상장 철회를 결정했고, 상장 당일 주가가 공모가 밑으로 떨어지는 사례도 빈번하다. 부진한 주가 흐름이 공모주 고평가 논란으로 이어지고, ‘따상’(공모가 두 배에서 시초가 형성 후 상한가)은 옛말이 됐다.

지난 3일 증시에 상장한 카카오페이는 4분기 IPO 기대주로 꼽히며 상장 당일 ‘따상’을 기록할 것으로 보는 이가 많았다. 기관 수요예측에서 1714대 1로 높은 경쟁률을 기록했고, 100% 균등배분에서도 흥행에 성공해서다.

기관투자자가 보유한 오버행(잠재적 대규모 매도 물량) 부담이 있었지만, 공모주 투자 열기가 더 크다는 분석도 나왔다. 카카오페이는 상장 당일 7.22% 상승세로 마감했고, 다음날에는 -12.44% 추락했다. 8일 종가 기준 공모가 대비 70.6%를 수익률을 기록하고 있지만, 시장 기대치 대비 부진하다는 평가를 받고 있다.

8일 코스닥시장에 입성한 지니너스는 상장 당일 공모가 대비 33% 떨어진 1만3400원에 장을 마쳤다. 공모가 산정부터 희망밴드(2만4700~3만2200원)보다 낮은 2만 원으로 결정됐다. 기관 수요예측 당시 경쟁률 66대 1, 제시가격 2만4700원 미만이 60%를 차지했다. 의무확약비율 역시 0.1%에 불과했다.

지난달 29일 상장한 리파인도 공모가 대비 29% 내려간 가격에 거래 중이다. 이어 10월 상장한 지앤비에스엔지니어링(-18.7%), 아이패밀리에스씨(-16.6%), 차백신연구소(-9.1%), 아스플로(-8.2%) 등도 공모가를 밑도는 부진한 수익률을 보인다. 해당 기업들은 저조한 기관 경쟁률과 청약률을 보이며 흥행 부진이 예상되기도 했다.

한 금융투자업계 관계자는 9일 “대게 기관투자자들은 공모주는 상장 당일 시초가 매도를 원칙으로 한다”며 “보통 기업가치를 최대로 끌어올린 후 상장하기 때문에 상장 후 주가관리가 안되는 기업이 많다”고 분위기를 전했다.

기업공개 시장이 얼어붙자 기업가치 저평가를 이유로 아예 상장을 포기하는 기업들도 늘어났다. 시몬느액세서리컬렉션과 SM상선은 기관 수요예측 부진을 이유로 공모 절차를 철회했다. IPO 기대주로 꼽혔던 넷마블네오도 이달 4일 한국거래소에 심사를 철회하겠다고 밝혔다.

이승우 DB금융투자 연구원은 9일 “10월은 수요예측 13건 중 공모가 밴드 하단 이하에서 공모가를 확정한 기업이 4곳인 만큼 위축된 시장이었다”며 “유통 시장 조정에 따른 투자 심리 약화, 발행시장 성수기에 따른 영향으로 보인다”고 설명했다.

이 연구원은 “흥행의 양극화와 차별화 시기에는 유통시장의 업종별 추세에 대한 리서치를 기반으로 옥석 가리기에 추가적인 노력이 필요하다”며 “투자자들이 보수적인 대응을 하면서 12월까지 이러한 흐름이 이어질 전망이다”고 내다봤다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)