NH투자증권은 1일 SK바이오사이언스에 대해 백신 및 바이오의약품 위탁생산(CMO) 업황의 지속적인 성장 전망과 노바백스사 백신의 세계보건기구(WHO) 긴급등재 가능성이 확대될 것으로 기대한다며 투자의견 ‘매수’, 목표주가는 기존 28만 원에서 34만 원에서 54만 원으로 상향했다.

밸류에이션(기업 가치 대비 주가 수준) 변경 이유에 대해 박병국 NH투자증권 연구원은 “지속적인 니즈에 따른 2022년 수트를 풀케파로 가정해 C(D)MO 가치를 6조 원에서 8조 원으로 상향했다”고 말했다.

이어 “GBP510 백신 가치를 9조4000억 원에서 12조 원으로 상향하고, 자체공급 물량의 약가를 도즈당 $11.8에서 노바백스 수준인 $16로 상향했다”고 덧붙였다.

최근 화이자 부스터샷의 연령 제한 승인에 따른 mRNA 백신의 3번째 투약 안전성 우려로 재조합 단백질 방식 부각됐다. 동일한 방식인 노바백스 백신의 승인지연으로 자체공급 약가도 상향됐다.

그는 “10월 1/2상 데이터 공개되고, 국내 노바백스 백신 승인 모멘텀이 존재한다”고 설명했다.

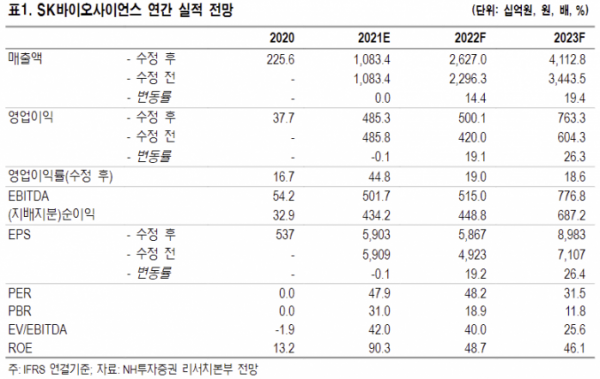

올해 하반기 실적은 매출액 8261억 원, 영업이익 3654억 원 등 기존 전망치를 유지했다.

박 연구원은 “다만 생산 완료된 노바백스 정부 계약 물량의 매출 인식 기준인 QA/QC 검증 중 일부가 외주를 통해 진행 중이다”며 “코로나19에 따른 외주기업의업무 집중으로 3분기 말 분의 검증이 지연될 수 있다”고 판단했다.

이에 “하반기 실적은 유지하되 3분기 영업이익은 불확실성에 따라 1293억 원에서 970억 원으로 하향했다”면서도 “기업가치엔 변동 없음”이라고 밝혔다.

마지막으로 그는 “2022년 영업이익은 C(D)MO 풀케파 상황과 GBP510의 약가 상향에 따라 기존 4200억 원에서 5001억 원으로 상향한다”고 전했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)