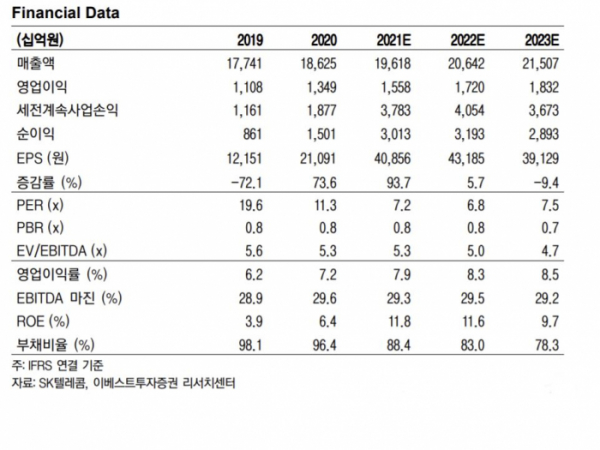

이베스트투자증권은 12일 SK텔레콤에 대해 투자의견 '매수'. 목표주가 41만 원을 유지한다고 밝혔다.

이승웅 이베스트투자증권 연구원은 "전 사업 부문에서 견조한 외형 성장을 지속했고 무선부문의 비용 안정화 기조 유지로 실적 호조를 견인했다"며 "2분기 시장 컨센서스에 부합하는 실적을 시현했다"고 설명했다.

이어 "2분기 말 5G 가입자 수는 96만 명 순증한 770만 명, 무선 ARPU(가입자당평균매출)는 3만624원으로 4개 분기 만에 턴어라운드했다"며 "SK브로드밴드는 티브로드 합병 효과 소멸에도 불구하고 견조한 성장세를 유지했다"고 덧붙였다.

또 이 연구원은 "인적분할 이후 합산 기업가치를 고려하면 SK텔레콤의 주가는 저평가 상태"라며, "분할 비율을 고려한 SKT투자(신설)의 현재 기업 가치는 8조2000억 원으로, SK하이닉스 지분가치(16조4000억 원)의 절반에 불과하다"고 지적했다.

그러면서 "분할 후 SK하이닉스와의 상호보완적 사업에 투자해 반도체 밸류체인(가치사슬)을 강화하고 IPO를 통한 자회사 가치를 적극적으로 반영할 것"이라며 "따라서 분할 후 합산 시가총액은 현재보다 높아질 것으로 전망한다"고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)