10일 미래에셋투자와연금센터에 따르면 이 센터가 실시한 연금 이해력 조사 결과 IRP 부문 점수는 100점 만점에 39.2점에 불과한 것으로 나타났다. 제도적으로 비슷한 연금저축이 55.1점이었던 것에 비해 훨씬 점수가 낮다. 즉 이 상품에 대한 이해도가 떨어지는 것으로 해석이 가능하다.

윤치선 미래에셋투자와연금센터 연구위원은 “잘 모르고 지나쳐도 되는 연금이라면 상관이 없을지 모르지만 IRP는 근로자에게는 놓치면 안 되는 필수 연금 중 하나”라면서 “이를 제대로 숙지하지 않으면 낭패를 볼 수 있다”고 설명했다.

연금은 크게 공적연금, 퇴직연금, 개인연금으로 구분된다. 개인연금 중 가장 많이 가입하는 것이 연말정산 때 세액공제를 받는 연금계좌다. IRP는 퇴직연금에도 속하고, 연금계좌에도 속하는 특성을 가지고 있다.

IRP가 퇴직연금인 이유는 근로자가 이직이나 퇴직 때 받는 퇴직급여를 실제 은퇴시점까지 보관·운용하는 역할을 하는 계좌이기 때문이다. 근로자가 회사를 다닐 때 가입하는 퇴직연금은 DB형(확정급여형) 혹은 DC형(확정기여형) 퇴직연금이다. 퇴직하게 되면 이 퇴직연금 계좌에서 돈을 빼서 실제 은퇴 시까지 보관해야 한다. 이때 활용하는 것이 IRP인 것이다. IRP에 납입된 퇴직 급여는 55세 이후부터 연금으로 수령할 수 있다.

또한 IRP가 연금계좌인 이유는 퇴직급여 이외에도 추가로 돈을 납입할 수 있으며, 그 납입금에 대해 일정 한도로 세액공제를 받을 수 있기 때문이다. 세액공제 혜택이 있는 또 다른 연금이 연금저축이다. 두 연금에 납입된 금액을 합산해 연 700만 원까지 세액공제 혜택을 받을 수 있다. 그래서 IRP와 연금저축을 통틀어 연금계좌라고 한다.

연금저축과 IRP의 가장 큰 차이점은 세액공제 한도다. IRP는 단독으로도 연 700만 원까지 세액공제를 받을 수 있는 반면 연금저축은 단독으로는 연 400만 원까지만 세액공제가 가능하다. 예를 들어 연금저축에 500만 원, IRP에 200만 원을 입금한 사람이 있다면 이 사람은 600만 원(400만 원+200만 원)만 세액공제가 가능하다. 따라서 연간 700만 원을 꽉 채워서 세액공제를 받고자 하는 사람은 최소 300만원 이상은 IRP에 납입해야 한다.

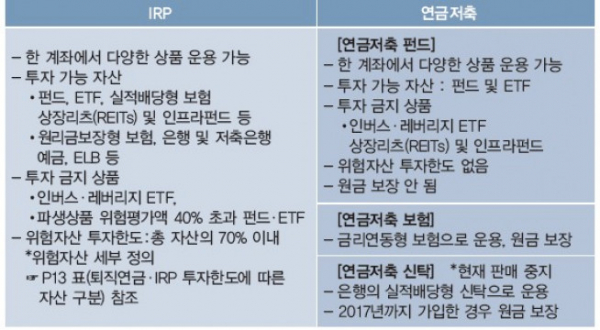

금융상품 운용방식도 다르다. IRP는 유형이 따로 없이 하나의 계좌에 펀드, 보험, 예금 등 다양한 금융상품을 모두 편입해 운용할 수 있다. 하지만 연금저축은 크게 세 가지가 있는데, 연금저축보험은 금리에 연동되는 원금보장형 보험만 편입 가능하고, 연금저축 신탁은 은행에서 운용하는 신탁으로만 운용된다.

또한 연금저축 펀드는 다양한 펀드와 ETF로 포트폴리오를 구성해 운용할 수 있지만, 원금보장형 보험이나 은행 신탁을 넣을 수는 없다. 예금 등 원리금보장상품 편입도 불가능하다.

투자 가능한 실적배당상품 종류나 비율도 차이가 있다. 연금저축 펀드는 주식형 펀드 등 위험자산을 제한 없이 담을 수 있다. 하지만 IRP는 퇴직연금이라서 위험자산 투자한도가 70%로 제한된다. 또한 파생상품 위험평가액이 40%가 넘는 펀드 및 ETF 등은 아예 투자가 불가능하다.

중도해지 요건도 다르다. IRP는 퇴직연금이라서 중도해지를 하려면 무주택자의 주택구입, 파산, 요양, 천재지변 등 법에서 정한 사유에 해당해야만 가능하다. 더불어 전액 해지만 할 수 있다. 그러나 연금저축은 본인이 원하면 언제든 중도해지를 할 수 있으며, 부분 인출도 가능하다.

윤 연구위원은 “하나의 계좌에서 실적배당 상품부터 원리금보장형 상품까지 다양하게 편입할 수 있는 것이 IRP의 장점”이라며 “실적배당상품으로는 펀드, ETF, 실적배당형 보험, 상장리츠(REITs) 및 인프라펀드 등에 투자할 수 있고 원리금보장상품은 원리금보장형 보험, 은행·저축은행 예금, ELB 등의 편입이 가능하다”고 설명했다.

그는 이어 “어떻게 운용해야 할지 잘 모르겠다면 금융회사가 알아서 운용해주는 자동운용상품에 가입할 수도 있다”고 덧붙였다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)