미국의 장기금리 상승이 국내 금융시장 변동성을 키워 증시 하락으로 이어질 수 있다는 분석이 나왔다. 실물경기 회복에도 부정적인 영향을 미칠 수 있다는 관측이다.

한국경제연구원(한경연)은 25일 '한ㆍ미 통화정책 비교: 금융위기 vs 코로나19' 보고서를 공개했다.

보고서에 따르면 미국의 장기금리 상승은 국내 금융시장과 실물경기에 부정적인 영향을 미칠 가능성이 큰 것으로 분석됐다.

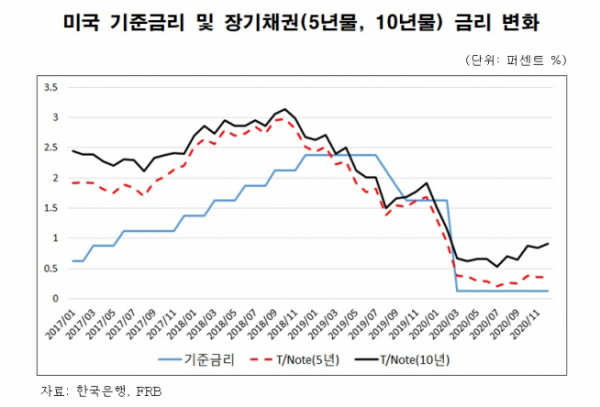

미국의 장기금리 상승이 궁극적으로 국내 장기금리, 원ㆍ달러 환율, 위험 프리미엄에 상승 충격을 주면서 금융시장 변동성을 키운다는 설명이다. 이는 외국인투자 등 해외자본 유출을 가속하는 요인으로 작용할 수 있다는 지적이다.

이승석 한경연 부연구위원은 "미 장기금리 상승이 국내 주요 금융지표를 자극해 금융시장의 변동성 확대가 발생하면 외국인 주식 등 해외자본이 유출돼 증시 하락과 같은 부정적 영향이 현실화될 수 있다"고 내다봤다.

보고서는 미국 장기금리 상승효과가 금융시장을 거쳐 실물시장으로 옮겨갈 것으로 봤다. 이 경우 국내 총생산과 투자 등 주요 거시 경제지표 변수의 위축을 불러온다는 분석이다.

이 부연구위원은 "미 장기금리 상승이 금융시장을 통해 실물시장에 파급되면 백신 보급 등 호재에도 불구하고 꾸물거리고 있는 경기 회복이 더욱 지연되는 결과를 낳을 수 있다"고 주장했다.

그는 "향후 한국 통화정책은 기준금리 중심의 단기금리 타겟팅 정책에서 한걸음 더 나아가 장기금리의 안정화 관리를 위해 더 적극적으로 노력할 필요가 있다"며 "코로나19 대응 과정에서 한국 중앙은행은 비전통적인 통화정책 수단을 부분적으로 수용했으나 여전히 재정정책에 편중된 경기부양을 펼쳐왔던 것이 사실"이라고 꼬집었다.

이어 "주가지수 급락 등 자산가격 하락에 선제적으로 대응할 뿐만 아니라 경제위기 과정에서 늘어난 각 경제주체의 자금조달비용에 대한 부담을 완화해 경기 회복을 최대한으로 끌어내기 위해서라도 장기금리를 하향 안정화해 나가는 것이 바람직하다"고 주문했다.