금융기관 자본비율 상당폭 하락속 증권(-124.4%p)·보험(-40.5%p) 신용스프레드 급증

가계와 기업의 민간신용이 급증하고 있는 가운데 스트레스테스트 결과 가계보단 기업이 더 위험하다는 분석결과가 나왔다.

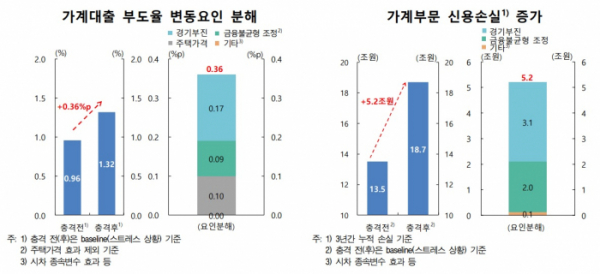

24일 한국은행이 발간한 ‘2020년 하반기 금융안정보고서’에 따르면 경기부진과 금융불균형 조정이 계속되는 경우를 가정한 결과 가계대출 부도율은 0.96%에서 1.32%로 0.36%포인트 상승했다. 신용손실도 13조5000억원에서 18조7000억원으로 5조2000억원 늘었다.

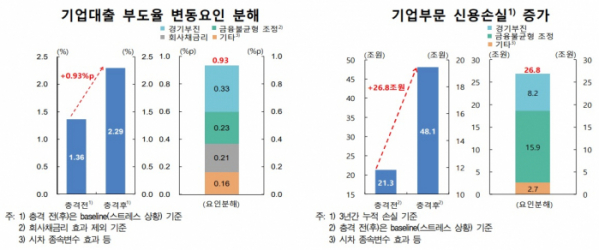

반면, 기업대출은 신용스프레드 확대 등 영향에 부도율이 1.36%에서 2.29%로 0.93%포인트 급등했다. 신용손실도 21조3000억원에서 48조1000억원으로 26조8000억원 증가했다.

이는 경제성장률이 한은(내년 3.0%, 2022년 2.5%) 및 국제통화기금(IMF)(2023년 2.9%) 전망치를 지속적으로 하회(각각 0.0%, 0.15, 0.9%)하는 가운데, 신용경계감이 확대되면서 향후 3년 평균 AA-등급 3년물 회사채 스프레드는 193bp, 주가는 1672포인트, 주택가격 상승률은 0.1%에 그치는 등 금융불균형이 조정되는 상황을 가정했다.

실제 자본비율 하락폭을 보면 은행은 0.8%포인트, 저축은행은 2.2%포인트, 상호금융은 1.0%포인트, 신용카드는 3.3%포인트, 보험은 103.7%포인트, 증권은 319.9%포인트를 기록했다. 이중 보험과 증권사의 신용스프레드(3년물 AA-회사채-국고채) 확대폭은 각각 40.5%포인트와 124.4%포인트에 달했다.

이민규 한은 안정분석팀장은 “실제 안좋은 전망대로 갈지는 논외로 하고 스트레스테스트 결과 가계보단 기업쪽 부실이 더 많이 생길수 있다. 금융기관 건전성 저하로도 작용할 수 있다”며 “현재 자본비율 등은 양호한 상태를 유지하고 있지만 일부 기업들은 많이 낮아져 있는 상태다. 선제적으로 자본확충 노력을 해야할 것”이라고 전했다.