신한금융투자 이진영 연구원은 “2020년 실적 추정치 상향을 반영해 목표주가를 종전보다 7% 상향한다”면서 “투명 폴리이미드 필름(CPI 필름)에 대한 기대감은 낮아졌지만, 기존 사업의 실적 안정성과 신성장동력(수분제어장치)을 고려한다면 현재 주가(PBR 0.5배)는 저평가됐다고 판단한다”고 말했다.

이어 “차량용 수소연료전지에 들어가는 수분제어장치는 세계에서 가장 큰 생산 설비를 보유하고 있다”면서 “현대차에 납품 중이며 아직 이익 비중은 작지만, 글로벌 수소 산업의 성장성을 고려하면 중장기 성장 모멘텀으로 작용할 전망”이라고 덧붙였다.

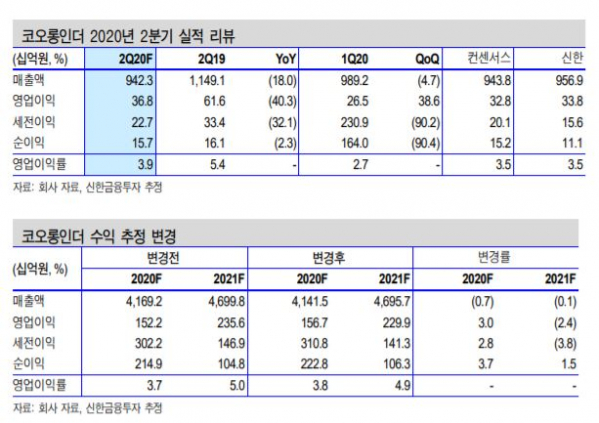

2분기 실적도 예상에 부합한 성적이라는 평가다. 코오롱인더는 올해 2분기 영업이익이 전 분기 대비 39% 늘어난 368억 원을 기록했다고 밝혔다. 이 연구원은 “부문별로 화학은 매출 감소에도 원가 하락과 고부가가제품 판매 확대로 소폭 개선됐고, 패션은 억눌렸던 야외 활동 증가로 아웃도어 판매가 급증하며 호실적을 기록했다”고 설명했다.

3분기 실적도 무난할 것으로 예상한다. 그는 “3분기 매출액과 영업이익은 각각 1조500억 원, 392억 원을 전망한다”며 “산업자재는 자동차 수요 회복에 따른 실적 개선과 아라미드의 실적 모멘텀으로 전기 대미 70%의 이익 성장이 기대된다”고 내다봤다.

이어 “필름은 원가 약세가 지속하는 상황에서 고부가 제품 판매 확대 및 포장재 수요 증가로 65억 원의 영업이익을 전망한다”며 “패션도 계절적 비수기지만 견조한 판매가 유지되며 적자 폭이 축소될 전망”이라고 예상했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)