두산중공업의 우량 자회사인 두산인프라코어의 재무구조가 한층 개선됐다. 실적까지 살아난다면 두산그룹의 구조조정 노력도 탄력을 받을 전망이다. 두선그룹은 두산중공업이 보유한 인프라코어 지분 36.27%를 시장에 내놨다. 매각대금은 경영권 프리미엄까지 포함해 6000억~8000억원 수준으로 업계는 본다.

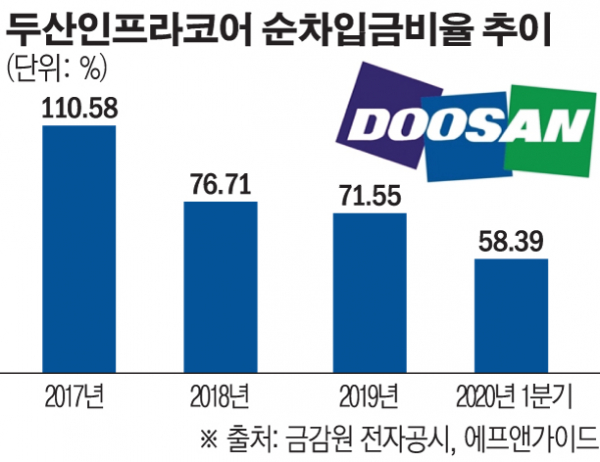

21일 금융감독원 전자공시에 따르면 1분기 두산인프라코어의 순차입금비율은 58.39%까지 내려갔다. 지난 2017년 110.58%로 정점을 찍은 후 2018년 76.71%, 2019년 71.55%로 해마다 감소세다.

순이익 증가 속에 이익잉여금이 늘었을뿐더러 해외사업 환산손실 등 해마다 자본을 갉아먹던 기타포괄손실 폭이 줄어든 영향이다. 순차입금비율은 순차입금을 총 자본으로 나눈 값으로, 기업이 자산을 운용하는 데 있어 얼마나 외부 차입에 의존하는지를 보여준다.

2017년 3조1732억 원이던 총자본은 올해 1분기 4조5027억 원까지 늘었다. 이익잉여금이 늘고 해외사업 환산손실 등 해마다 자본을 갉아먹던 기타포괄손실 폭이 줄어든 영향이다.

순차입금은 2017년 3조5090억 원에서 올 1분기 2조6292억 원까지 감소했다. 특히 지난해부터 신 회계기준에 따라 리스부채가 차입에 반영됐지만, 그 규모는 크지 않아 전체 순차입의 변동 추이에 큰 영향을 끼치진 않았다. 1분기 기준 리스부채는 847억 원 수준이다.

두산인프라코어의 시장 전망도 나쁘지 않다. 전일 회사는 올 상반기 중국에서의 굴착기 판매량이 1만 대를 돌파했다고 밝히기도 했다. 이는 상반기 기준 9년 만의 최다 기록이다.

이동헌 대신증권 연구원은 “2분기 실적은 매출액 1조8313억 원, 영업이익 1707억 원을 전망한다”며 “중국 시장 호조는 하반기도 지속될 것으로 예상되며 밥캣도 3분기부터 미국 시장 회복세를 예상한다”고 설명했다.

재무구조가 좋아지고 실적이 호전되면서 두산그룹의 자구 노력도 속도가 붙을 전망이다. 두산그룹은 산업은행·수출입은행 등 채권단으로부터 3조6000억원을 지원받았다. 채권단의 역할은 끝났고, 남은 건 여러 계열사 매각대금 등으로 3조원 규모의 자금을 마련해 채권단 대출금 등 채무를 상환해야 하는 두산의 몫이다.

두산인프라코어 매각은 두산그룹은 자구노력 중 하나다. 투자은행(IB)업계에 따르면 두산그룹과 두산인프라코어 매각 자문사인 크레디트스위스(CS)는 이르면 이달 중 잠재 원매자들을 대상으로 티저레터(Teaser-letter·투자안내서) 등을 배포할 계획인 것으로 알려졌다. 티저레터는 잠재투자자에게 매각물건에 대한 간략한 정보를 제공한다. 두산은 이에 앞서 산업은행 등 채권단에 제출한 자구안에 두산인프라코어를 연내 매각하겠다는 내용을 포함해 보고한 바 있다.

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2293582.jpg)