HDC현대산업개발(이하 현산)의 아시아나항공에 대한 유상증자가 무기한 연기되면서 인수전을 둘러싼 잡음이 끊이지 않고 있다.

9일 금융권은 물론 항공업계에서는 아시아나항공 매각을 둘러싼 잡음이 이어지고 있다. 현산이 전날로 예정됐던 아시아나항공에 대한 유상증자 일정을 무기한 연기하면서 해당 인수전 종결 여부를 두고 우려가 커진 데 따른 것이다. 코로나19 등으로 해외의 기업 결합심사가 지연되면서 일정 연기가 불가피하다는 게 회사 측의 공식 입장이긴 하지만 업계 안팎에서는 이 기간 현산이 인수 여부를 다시 고민하는 것 아니냐는 관측이 제기됐다. 코로나 사태라는 돌발변수로 인수를 결정했던 시점에 비해 가격이나 업황에 대한 전망 등 모든 것들이 달라지면서 현산이 다시 계산기를 두드릴 수 있다는 것이다.

여기에 최근 현산이 아시아나항공의 인수 후 통합(PMI) 작업을 위한 컨설팅 회사로 선정한 맥킨지앤드컴퍼니가 인수 자체에 대해 부정적 견해를 전달한 것으로 알려지면서 현산의 인수 포기설에 힘이 실리는 듯했다. 일각에서는 이미 납부한 계약금 2500억 원을 손해 보더라도 인수를 포기하는 게 낫다는 의견이 나올 정도다. 현재 현산은 이러한 포기설을 전면 부인하고 있다. 하지만 업계에서는 30일로 예정된 구주 인수계약일마저 연기되면 아시아항공 인수 포기설은 더욱 힘을 받게 될 것으로 보고 있다.

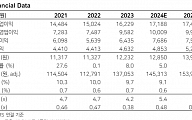

시장의 우려처럼 현산의 인수 포기가 현실화되면 산은의 부담은 커질 수밖에 없다. 현산이 아시아나 인수를 포기하는 경우 산은을 포함한 채권단이 아시아나 재매각을 책임져야 한다. 산은과 수출입은행은 지난해 아시아나항공이 발행한 영구채 5000억 원을 인수했고, 한도 대출 8000억 원, 스탠바이 보증신용장(LC) 3000억 원을 제공하는 등 총 1조6000억 원을 지원했다.

산은은 현재 자회사로 품고 있는 대우조선해양의 전례를 되풀이하지 않겠다는 입장이다. 2008년 한화그룹은 우선협상자로 선정됐지만 이듬해 대우조선해양 인수를 포기했다. 조선업황이 악화한 데다 당시 글로벌 금융위기로 세계 경제 자체가 침체했기 때문이다. 이에 산은은 지금까지 대우조선해양을 자회사로 두고 있다. 그 사이 산은 등 채권단은 대우조선해양에 7조 원 이상을 투입해야 했다.

이 떄문에 업계에서는 현대산업개발이 아시아나항공 인수에 대한 의지를 계속해서 내비치고 있는 만큼 산업은행이 추가 대출을 시행하고, 기존 아시아나항공 대출 상환을 유예할 것으로 보고 있다. 당장 산은이 아시아나항공으로부터 인수한 영구채(5000억 원)의 출자전환 등 방안 등이 거론되고 있다. 이와 함께 산은이 9000억 원에 달하는 채권 상황을 유예하고 추가 대출을 시행할 것이란 전망도 나온다.

다만 이와 관련해 현산과 산은 모두 인수와 관련해 산은에 도움을 요청한 사실이 없다는 입장이다.

![[컬처콕] "하이브는 무늬만 멀티레이블 경영"…민희진 폭로로 드러난 K레이블의 실체](https://img.etoday.co.kr/crop/320/200/2017886.jpg)