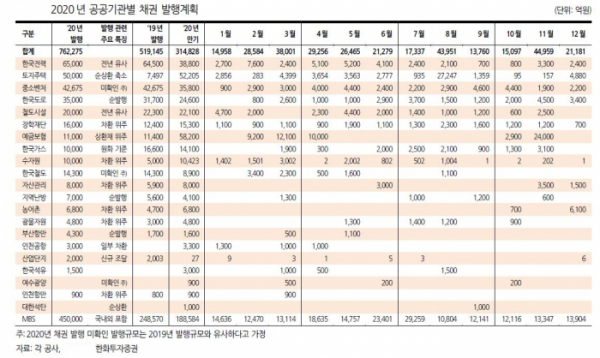

▲2020년 공공기관별 채권 발행계획 (자료 한화투자증권)

15일 투자은행(IB) 업계에 따르면 2020년 공공기관 채권 발행 규모 (MBS 포함)는 75~80조 원 규모가 될 것으로 전망한다.

아직 이사회를 통해 2020년 채권 발행계획이 확정되지 않은 공공기관도 있으나, MBS 45조 원을 포함해 76조 원 이상이 될 가능성이 크다.

한화투자증권 김민정 연구원은 “미확인된 채권 발행 규모와 예보채 발행 불확실성 등을 고려해 보수적으로 추정하더라도, 2020년 특수채 (MBS 포함 ) 발행 규모는 만기 31조 원 보다 최대 50조 원 가량 증가해 80조 원에 이를 것으로 보인다”고 말했다.

특수채 순상환 기조가 상당 부분 완화될 것으로 예상한다. 우선 올해 MBS 발행 규모 가 45조 원 서민형 안심전환대출 20조 원 내외 포함, 25조 원 이상 순발행으로 발행시장을 주도할 것으로 보인다.

이를 제외한 특수채도 35조 원가량 발행될 경우, 특수채 순상환 기조가 일단락되고 전체적으로 순발행 기조로 전환될 가능성이 크다. 특히 한전과 LH 공사, 중소벤처기업진흥공단 채권이 발행시장을 주도할 것으로 보인다.