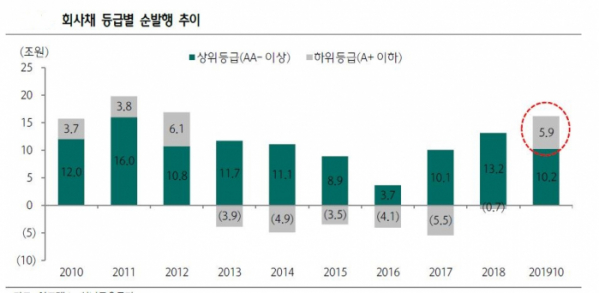

2012년 이후 7년만에 순발행, 10월 현재 5조9000억원

군장에너지(A+), 케이디비생명보험(A+) 등 ‘비우량’ 신용등급을 보유한 회사들이 발행에 나선 회사채가 수요 예측에서 ‘미달’이 나면서 회사채 발행 시장 열기가 식는 것 아니냐는 관측이 나왔지만 우량한 신용등급을 보유한 회사에는 최근 ‘악재’가 전이되지 않는 모양새다.

미래에 닥칠 불안에 대비해 미리 곳간을 채워 두고 있다는 분석이다. 1년 넘게 ‘벼랑 끝 대치’를 이어가는 미·중 무역전쟁의 여파로 기관 투자자들이 주식보다 상대적으로 안정적인 회사채를 선호하는 점도 순발행 요인으로 꼽힌다.

16일 투자은행(IB)업계에 따르면 회사채 발행 시장에서 탄탄한 신용등급을 갖춘 ‘A’등급 회사들이 10월 현재 5조9000억원으로 회사채 순발행을 기록하고 있다.

이 같은 추세라면 지난 2012년 순발행(6조1000억원) 이후 7년 만에 순발행으로 돌아서게 된다.

회사채 순발행액은 총 발행금액에서 만기금액을 뺀 금액이다. IB(투자은행) 업계에선 순발행액이 플러스일 때 ‘활황’이라고 말한다. 발행사가 차환에 필요한 자금보다 더 많은 돈을 조달했다는 의미다.

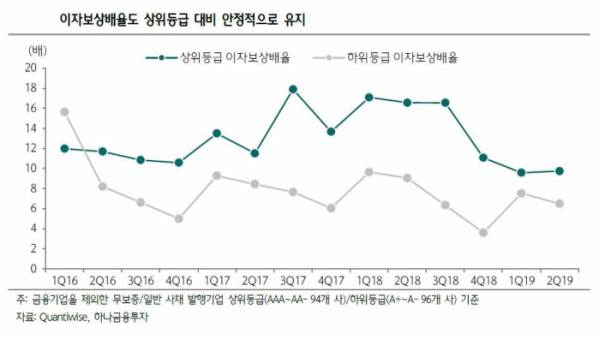

우선 기본 체력에서 상위등급 기업간 간극이 축소되고 있다. 부채비율도 안정적이다. 올해 들어 상위 등급 부채비율은 120~130% 내외, 하위등급 부채비율은 160~180% 내외를 유지하고 있다. 차입금 의존도는 2분기 기준 상위등급이 31.2%, 하위등급이 34.6%로 근소한 차이를 보일 뿐이다.

크레딧 시장 한 관계자는 “특징적인 점은 하위등급의 부채비율이 높지만 저금리, 등으로 인해 이자보상배율 면에서 갭이 크지 않고, 오히려 축소되고 있다”면서 “부채중에서 차입금과 같은 이자발생 부채의 구성 비중(차입의존도)차이가 크지 않은 점도 영향을 주고 있다”고 평가했다.

김상만 연구원은 “올해 A급 회사채의 순발행은 2012년의 6조1000억원을 웃돌면서 큰 폭의 증가세를 보일 것으로 전망된다”면서 “2012년 큰 폭의 순발행을 기록한 이후 2013~2018년까지 지속적해서 순상환을 기록했던 사실을 고려볼 때 큰 반전이다”고 분석했다.