M&A 규모, 전년 동기 대비 16% 축소…미국은 5년 만에 가장 부진

올해 3분기 글로벌 M&A 규모가 7290억 달러(약 874조 원)로 전년 동기 대비 16% 감소한 것은 물론 2016년 이후 3년 만에 최저치를 기록했다고 지난달 30일(현지시간) 미국 경제전문매체 비즈니스인사이더가 금융정보업체 레피니티브 집계를 인용해 보도했다.

미국 M&A 활동은 더욱 더 부진해 같은 기간 금액이 2460억 달러로 전년보다 40% 급감했다. 이는 2014년 이후 5년 만에 최악의 성적이다.

아시아 지역 M&A 규모도 20% 줄어든 1600억 달러로 2년 만에 최저치를 나타냈다. 6월 이후 지금까지 계속된 시위로 홍콩이 글로벌 금융허브 역할을 제대로 하지 못한 것이 아시아 M&A 부진에 영향을 미쳤다고 비즈니스인사이더는 풀이했다.

미중 무역전쟁이나 홍콩 시위 영향이 상대적으로 덜했던 유럽은 M&A 규모가 전년보다 45% 급증한 2490억 달러에 달해 대조를 보였다. 다만 유럽은 3분기 호조에도 연초 M&A 활동이 저조해 올 들어 지금까지의 M&A 규모는 5560억 달러로 전년보다 32% 급감했다.

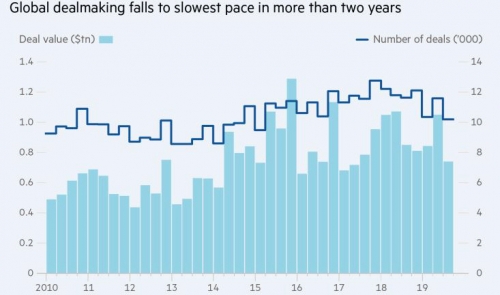

올 들어 3분기까지 글로벌 M&A 규모는 2조8000억 달러로 전년 동기 대비 11% 감소했다. 이는 2년여 만에 가장 부진한 성적이라고 레피니티브는 분석했다.

골드만삭스의 마이클 카 글로벌 M&A 공동 대표는 “시장과 기타 부문에서 여러 리스크에 대한 우려가 커지면서 M&A 규모가 축소되고 있다”고 지적했다. 기업들은 미중 무역분쟁과 글로벌 경기둔화 불안으로 M&A 결정에 신중하게 접근하고 있다.

영국은 유럽연합(EU) 탈퇴인 브렉시트 불확실성에 시달리고 있다. 반대급부로 많은 영국 기업이 매력적인 인수 목표로 떠오르고 있다. 저렴하게 이들을 살 수 있는 기회가 생기고 있기 때문. 영국은 올 들어 지금까지 1770억 달러에 달하는 M&A가 발표돼 글로벌 M&A에서 6.4% 비중을 차지했다.

M&A가 부진하면서 월가 은행들도 타격을 받았다. 레피니티브는 씨티그룹과 모건스탠리, UBS, 크레디트스위스 등의 올해 1~9월 M&A 수수료 수입이 모두 최소 20% 이상 급감했다고 밝혔다.