매각주관사 크레디트스위스, 입찰 참여 시한 제한 하지 않기로

20일 투자은행(IB)업계에 따르면 이날 실시된 예비입찰에는 글랜우드 PE, 키스톤 PE를 비롯 3~4곳의 재무적투자자(FI)가 참여했다. 이 중 글랜우드 PE는 아주산업에 컨소시엄 구성을 제안한 것으로 알려졌다.

NH투자증권 PE본부는 두산엔진 인수 참여를 막판 검토 중이며 이번주 중 최종 결정을 내릴 예정이다. 두산엔진 매각주관사인 크레디트스위스(CS)는 인수 참여 시한을 20일 하루로 정하지 않고 폭넓게 보장하고 있다. NH투자증권 PE본부는 올해 10월 황상운 전 유안타인베스트먼트 대표를 영입했으며 이후 다양한 매물을 살펴보고 있다.

이번 두산엔진 매각 예비입찰은 예상대로 대형 PEF 운용사나 대기업은 참여하지 않은 것으로 알려졌다. 이들은 조선업 업황 개선을 확신하지 못하면서 두산엔진 인수에 나서지 않았다. 두산엔진은 선박에 들어가는 저속 엔진이 주력 사업이다.

두산그룹 측은 예비입찰 참여자에게 1월부터 두산엔진 실사 기회를 부여할 예정이다. 본입찰 일정은 아직 확정되지 않았다.

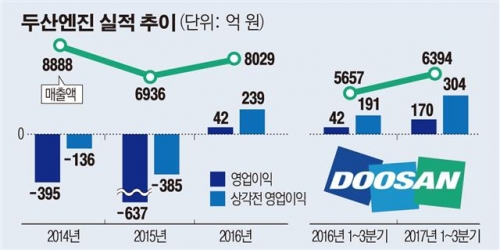

두산엔진 매각이 본입찰까지 완주할려면 결국 가격이 관건이 될 전망이다. 대형사가 참여하지 않으면서 두산 측이 희망하는 매각가격과 예비입찰 참여자의 평가가치 격차가 클 수 있다. 이번 매각 대상은 두산중공업이 보유한 두산엔진 지분 42.66%이다.

인수 후보자들은 이 지분의 시장가치보다는 두산엔진의 현금 창출 능력이 인수가격 산정의 관건이 될 것으로 보고 있다. 두산엔진 지분 42.66%의 시장 가치는 1200억 원 수준이지만 이 회사의 사업 전망성을 고려하면 1000억 원을 밑도는 가격대를 제시하는 곳도 없지 않을 것으로 전망되고 있다.

![5000원의 기대, 50원의 한숨…모바일 로또의 두 얼굴 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2294727.jpg)