미국 달러화·국채 금리 상승 등 트럼프 효과가 원인…BOJ, 2007년 이후 첫 긴축 고려 목소리 커져

미국 연방준비제도(Fed·연준)는 13~14일 개최하는 연방공개시장위원회(FOMC)에서 1년 만에 추가 기준금리 인상이 확실시되고 있다. 유럽중앙은행(ECB)은 지난 8일 정례 통화정책회의에서 완화와 긴축을 절충한 새 통화정책을 제시했다. 양적완화 종료 시기를 당초 계획보다 9개월 더 연장했으나 내년 4월 이후부터는 자산매입 규모를 점진적으로 축소하는, 사실상의 테이퍼링에 들어갔다.

이에 BOJ의 행보에도 영향이 불가피하게 됐다. WSJ는 미국 달러화 가치와 국채 금리가 상승하는 등 트럼프 효과가 이런 움직임의 근본 원인이라고 지적했다. 트럼프가 지난달 8일 미국 대선에서 승리하고 나서 미국 경제성장과 인플레이션, 금리 상승이 가속화할 것이라는 전망이 세계 시장을 뒤흔들고 있다.

이는 아직 BOJ와 일본 경제에 긍정적으로 작용하고 있다. 일본 엔화 가치 하락에 수출 관련주가 강세를 주도하면서 도쿄증시 닛케이225지수는 11개월 만에 최고 수준에서 움직이고 있다. 미국 달러화당 엔화 가치는 지난 9일 114.50엔으로 미국 대선 직전인 지난달 7일 이후 9.6%가량 빠졌다.

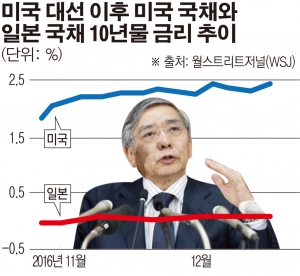

그러나 전문가들은 미국의 금리가 상승하면 수익률을 추구하는 해외 투자자들이 일본시장에서 발을 뺄 수 있기 때문에 BOJ가 통화정책을 재검토할 수밖에 없다고 지적했다. 미국 10년물 국채 금리는 대선 당시의 1.862%에서 현재 2.426%까지 높아졌다. 일본 10년물 국채 금리도 마이너스(-) 0.064%에서 0.056%로 올랐지만 격차는 여전하다.

WSJ는 내년 미국 10년물 국채 금리가 3%, 또는 그 이상으로 오르게 되면 BOJ가 10년물 금리를 ‘제로(0)’% 수준으로 유지한다는 통화정책 목표를 상향 조정할 수밖에 없다고 내다봤다. 달러화당 엔화 가치가 130엔대로 떨어져도 목표 수정이 불가피하다는 평가다.

아베 신조 일본 총리의 경제고문인 혼다 에쓰로는 “엔저가 경제 낙관론과 인플레이션 기대를 높이면 일본 기업들이 더 많이 투자하고 임금을 올릴 수 있다”며 “그 결과 BOJ가 정책 목표를 상향 조정하는 것은 자연스러운 행동 방침”이라고 말했다. 2개월 전만 해도 그는 BOJ가 통화정책을 더 완화해야 한다고 강조했으나 이제 입장이 바뀐 것이다.

BOJ는 오는 19~20일 금융정책결정회의를 개최한다. 회의를 앞두고 일부 BOJ 위원은 트럼프 효과가 사라질 수도 있고 디플레이션이 여전한 상황이기 때문에 아직 정책 조절은 이르다며 신중한 입장을 보였다고 신문은 덧붙였다.