LG전자와 LG상사가 회사채 발행을 위해 실시한 수요예측에 막대한 자금이 몰렸다.

31일 투자은행(IB)업계에 따르면 전날 LG전자가 2500억 원의 회사채를 발행하기 위해 실시한 기관 수요예측에 9300억 원의 자금이 유입됐다.

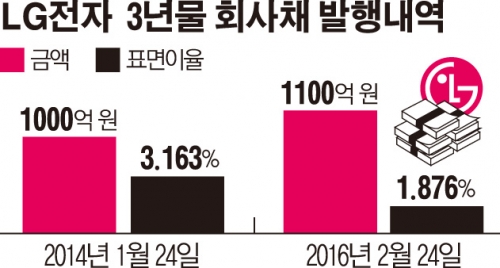

신용등급 AA인 LG전자에 대한 수요는 3ㆍ5ㆍ7ㆍ10년물 모두에서 발행 예정 물량을 크게 웃돌았다. 각각 800억 원씩 발행하려던 3년물과 5년물은 각각 3900억 원, 2400억 원의 수요를 확보했다. 500억 원과 400억 원으로 예정됐던 7년물과 10년물은 각각 1500억 원의 수요를 확보했다. LG전자는 막대한 수요를 확보한 덕에 3년물의 경우 1.4%대에 발행금리를 확정할 것으로 관측되고 있다.

이에 따라 발행 물량이 증액될 가능성도 높아졌다. LG전자는 증권신고서를 통해 최대 5000억 원까지 회사채 발행 물량을 늘릴 수 있다고 밝혔다.

미국 연방준비제도(Fed., 연준)의 금리 인상 가능성으로 시장금리가 상승세인 것을 고려하면 LG전자가 이번 회사채 발행에서 규모를 증액할 것으로 관측되고 있다.

LG전자는 회사채 발행을 통해 확보한 자금을 차환과 운영자금으로 사용할 예정이다. 이 회사는 오는 9월 30일 1900억 원의 회사채 만기가 돌아온다. 회사채 발행 규모가 5000억 원까지 늘어나면 나머지 금액은 모두 투자금으로 활용되는 셈이다.

앞서 29일 기관 수요예측을 실시한 LG상사도 발행 예정 물량을 웃도는 수요를 확보한 바 있다. 700억 원을 발행하려던 3년물에는 900억 원의 자금이 몰렸다. 다만 300억 원으로 예정됐던 5년물에서는 200억 원의 수요만 참여해 미매각을 기록했다.

이 같은 결과는 신용등급 리스크가 원인으로 꼽힌다. 나이스신용평가는 올해 초 LG상사의 신용등급전망을 하향검토 대상에 등재했다가 5월에 이를 해제했다. 하지만 LG상사가 지난해 발행한 회사채가 절반의 성공만 거둔 것을 고려하면 이번 수요예측은 크게 실망스런 결과는 아니였다는 평가도 있다.

민동원 유안타증권 애널리스트는 “지난 2~3년간 기업 신용등급이 많이 떨어지면서 어느 정도 정리가 된 상황”이라며 “투자자들이 신용등급 추가 하락 러시는 없을 것으로 보고 있는 점도 수요가 늘어나는 배경”이라고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)