7~8월 만기 도래 자금 차환 목적, 포스코대우 이어 주목

신용등급 A(나이스신용평가ㆍ한국기업평가 A, 한국신용평가 A-)인 SK케미칼이 900억 원 규모의 회사채를 발행하기 위해 오는 19일 기관 수요예측을 실시한다. 포스코대우에 이어 A급 회사채 흥행이 이어질지 주목된다.

11일 금융투자업계에 따르면 SK케미칼은 900억 원 규모의 회사채를 2년, 3년, 5년 만기로 나눠 발행할 예정이다. 이번 회사채 발행은 7월 말~8월 초 만기가 돌아오는 회사채의 차환 목적으로 주관은 미래에셋이 맡는다.

SK케미칼이 1000억 원 가량의 회사채를 발행하는 것은 2년 만이다. 이 회사는 2014년 7월 1470억 원의 회사채를 발행했다. 이어 지난해에는 660억 원의 회사채를 발행하는데 그쳤다.

이처럼 SK케미칼의 회사채 발행 규모가 적지 않자 수요예측의 성공 여부에 시장이 주목하고 있다. 앞서 포스코대우(나이스신평ㆍ한기평 A+, 한신평 AA-)가 1000억 원의 회사채를 발행하기 위한 수요예측에는 3700억 원이 몰렸다. 투자처를 찾지 못한 자금이 몰렸기 때문이다. 포스코대우는 회사채 발행 규모 증액을 검토 중이다.

SK케미칼도 포스코대우처럼 수요예측에 자금이 몰리면 회사채 발행 규모를 늘릴 전망이다. 이 회사는 차환자금인 900억 원을 제외한 나머지 금액을 신규사업 투자에 집행할 것으로 관측되고 있다.

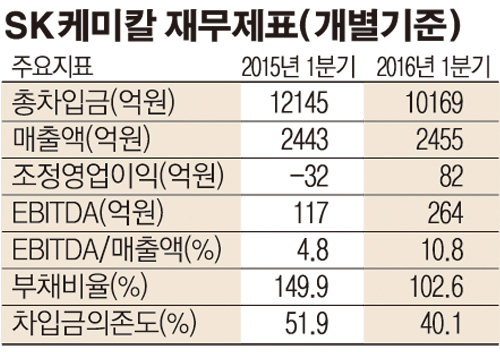

SK케미칼은 재무구조도 안정적이어서 차입금 확대에 따른 부담은 적은 상황이다. 지난해 2000억 원 규모의 유상증자로 이 회사의 개별 기준 부채비율은 2014년 말 150.8%에서 지난 3월 말 102.6%로 하락했다. 같은 기간 차입금 의존도는 51.5%에서 40.1%로 11.4%포인트 떨어졌다.

증권사 채권딜러는 “SK케미칼은 회사채 시장의 큰 손인 SK그룹 계열인 만큼 수요예측에 상당한 자금이 몰릴 것”이라고 말했다. 이 딜러는 “다만 포스코대우와 SK케미칼 모두 모회사의 지원 배경이 있는 만큼 A급 회사채 시장의 경색이 풀린 것으로 해석하기는 어렵다”고 평가했다.

![[정치대학] 박성민 "유승민, 더 이상 잃을 것도 없는데 아쉽다"](https://img.etoday.co.kr/crop/320/200/2043617.jpg)