연준 금리인상 전 자금조달 수요 커져…ECB 추가 완화 기대로 유로화 표시 회사채 발행도 늘어나

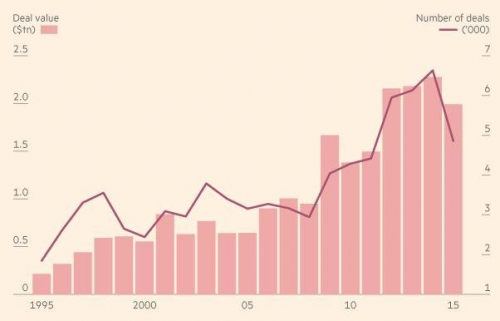

글로벌 회사채 발행규모가 4년 연속 2조 달러(약 2325조원)를 넘었다.

이번 주 미국 식품유통업체 홀푸드와 스위스 시멘트업체 라파즈홀심, 호주 에너지그룹 OMV의 회사채 발행으로 올 들어 지금까지 글로벌 회사채 발행규모(은행 제외)가 2조100억 달러에 이르렀다고 2일(현지시간) 영국 파이낸셜타임스(FT)가 금융정보업체 딜로직 집계를 인용해 보도했다. 이는 사상 최대치를 기록한 지난해의 2조2700억 달러에 근접한 것이다.

미국 연방준비제도(Fed, 연준)의 기준금리 인상 전에 자금을 조달하려는 수요가 커졌고 ECB 추가 통화정책 완화 기대로 유로화 표시 회사채 발행도 늘어난 것이 2조 달러 돌파 원동력이 됐다는 평가다.

마리오 드라기 ECB 총재가 지난 10월 추가 경기부양책 가능성을 시사하면서 비유럽권 기업들의 유로화 표시 회사채 발행이 급증했다고 FT는 전했다. 미국보다 싼 가격에 돈을 빌리기 위해 기업들이 유럽시장으로 몰려들면서 ‘리버스 양키본드(Reverse Yankee bond)’ 발행규모는 올해 7140억 달러로 사상 최대치 기록을 세웠다. 리버스 양키본드는 미국 기업들이 역외에서 발행한 달러화 이외 통화로 표시되는 채권을 뜻한다.

글로벌 인수·합병(M&A)도 회사채 발행 열기를 더욱 뜨겁게 했다. 기업들이 대형 M&A에 나서면서 자금수요가 커졌기 때문.

다만 최근에는 너나 할것 없이 회사채 발행에 나서면서 균열이 일어나고 있다고 FT는 지적했다. 더 좋은 조건을 요구하는 투자자들의 목소리가 커지고 있는 것이다. 지난주 보다폰은 최대 20억 달러에 달하는 장기 회사채를 발행하려 했으나 투자자들의 관심을 끌지 못해 계획을 취소했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)