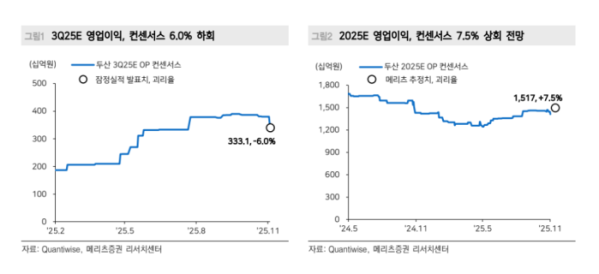

양승수 메리츠증권 연구원은 11일 “3분기 전자BG 매출액은 4399억 원, 영업이익은 1039억 원으로 각각 추정치를 8%, 19.7% 하회했다”며 “북미 고객사향 매출이 GB300 전환 과정에서 재고 조정이 발생해 전분기 대비 27% 감소했다”고 설명했다. 다만 “네트워크·반도체·모바일 등 하이엔드 부문의 매출이 증가한 만큼 이번 부진은 일시적”이라고 진단했다.

양 연구원은 “북미 고객사의 서버랙 제품에 대한 시장 대기 수요는 폭발적인 수준으로, 2026년 전자BG 매출은 2조2800억 원(+23.4% YoY), 영업이익은 7058억 원(+27.6% YoY)에 이를 것”이라며 “엔비디아의 차세대 AI 플랫폼인 Blackwell(블랙웰)과 Rubin(루빈)플랫폼 기반의 전방 수요가 이미 확정된 상황에서 CCL 시장은 공급자 우위 국면으로 진입할 것”이라고 전망했다.

그는 또 “두산은 제한된 생산능력에 대한 우려를 해소하기 위해 상반기 가동률을 120~130%까지 끌어올리고 루빈 서버랙 플랫폼 출시 시점에 맞춰 중국과 국내 신규 라인을 순차 가동할 계획”이라며 “이에 따라 고객사 수요에 충분히 대응할 수 있을 것”이라고 분석했다.

양 연구원은 “저유전율 구현에 특화된 자체 레진 기술과 대면적화 대응 기술 경쟁력으로 루빈 세대에서도 독보적 입지를 강화할 것”이라며 “CCL 슈퍼사이클의 중심에 선 업종 내 최선호주”라고 평가했다.

![[케팝참참] 현역가왕3, 아이돌·국악·전통 트롯까지…실력파 경쟁 본격화](https://img.etoday.co.kr/crop/320/200/2283644.jpg)