신한투자증권, 투자의견 ‘매수’ 유지…목표주가 19만 원으로 하향

신한투자증권은 이오테크닉스에 대해 레이저 후공정 장비 매출 성장이 지속할 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 25만 원에서 19만 원으로 하향 조정했다. 전 거래일 기준 종가는 11만8800원이다.

19일 남궁현 신한투자증권 연구원은 “인공지능(AI) 반도체 수요 대비 레거시의 투자 강도는 다소 부진하다”며 “선단 공정에 요구되는 기술 경쟁력을 보유한 업체의 차별화가 필요한 시점”이라고 했다.

남 연구원은 “특히 기존 전공정보다 후공정 기술에 대한 시장의 관심도가 이미 높은 상황”이라며 “한국도 내년 전공정보다는 후공정 중심의 자본적 지출(CapEx) 집행이 예상된다”고 했다.

그는 “이오테크닉스는 반도체 후공정에 들어가는 3개의 대표 레이저 장비 포트폴리오를 보유하고 있다”며 “이미 2개의 경우 글로벌 생산업체에 공급 중이며 매출 확대를 통해 실적으로 입증 중”이라고 했다.

이어 “내년 내 추가 확대가 가능할 것으로 기대한다”며 “현재 주가는 주가수익비율(PER) 차트 하단에 인접해 밸류에이션은 과도한 저평가 상태”라고 했다.

남 연구원은 “3분기 실적은 매출액 830억 원, 영업이익 104억 원으로 컨센서스(104억 원) 대비 17% 하회했다”며 “정보기술(IT) 수요 불확실성에 따라 AI 반도체를 제외한 글로벌 생산능력(Capa) 증설 속도 조정에 따른 영향”이라고 했다.

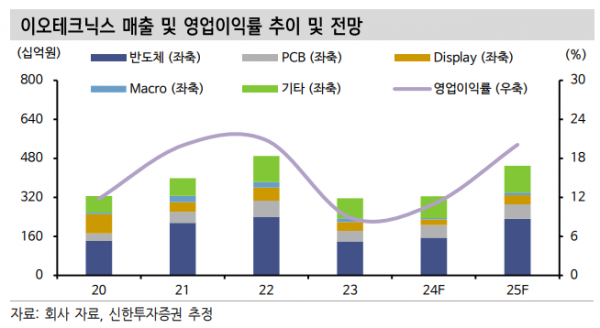

그는 “매출 비중은 반도체 52% 및 인쇄회로기판(PCB)·디스플레이·이차전지 22%, 서비스 26%를 기록한 것으로 예상한다”며 “레이저 커팅(Laser Cutting) 장비는 점진적으로 확대 중”이라고 했다.

남 연구원은 “올해 실적은 매출액 3243억 원, 영업이익 356억 원으로 전망한다”며 “3분기 나타난 불확실성으로 지난 추정치 대비 15% 하향했으나, 레이저 후공정 장비 매출 성장은 지속될 것”이라고 했다.