NH투자증권은 16일 삼성전기에 대해 글로벌 IT기기 본격적 수요 회복이 2025년 하반기가 될 것으로 예상해 영향이 불가피하다고 했다. 목표주가는 기존 21만 원에서 18만 원으로 내려잡고, 투자의견은 매수로 유지했다.

이규하 NH투자증권 연구원은 “최근 주요 전방산업인 스마트폰, PC 등 IT세트 수요가 부진한데, 지속적으로 부진한 판매를 기록하던 스마트폰 전략 고객사뿐 아니라 최근 북미 업체의 신제품 판매도 예상보다 약한 것으로 파악됐다”면서 “2025년 상반기까지 글로벌 IT 판매 둔화가 이어질 수 있어 MLCC 업황도 당초 기대보다 회복이 더딜 것으로 판단한다”고 설명했다.

이어 이 연구원은 “이를 고려해 당사는 삼성전기의 전년비 2025년 MLCC ASP(평균혼합가격) 상승 폭을 기존 3%에서 1.5%로 낮추고 출하량도 기존 5% 증가에서 2.5% 증가로 하향 조정한다”면서 “기판부문의 회복 지연도 반영해 동사 2025년 영업이익 전망치를 기존 대비 16.4% 하향했다”고 말했다.

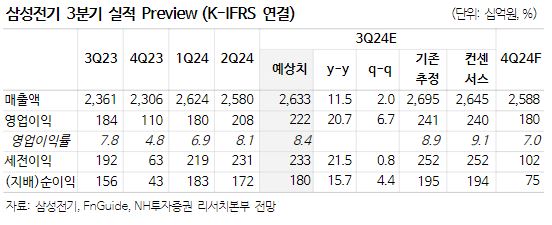

아울러 그는 “3분기 영업이익은 낮아진 눈높이를 맞출 것으로 전망하나 4분기 및 2025년 상반기 실적도 IT 수요 둔화로 부진한 흐름이 이어질 것”이라면서 “다만, 중장기적으로 기존 MLCC를 포함해 실리콘 커패시터, 유리기판 등 AI 고도화에 힘입어 신규 납품할 수 있는 제품군이 확대된다는 점은 긍정적이라고 판단한다”라고 했다.

![장원영→제니 다 입었다…코첼라 뒤덮은 '보호 시크', 왜 다시 뜰까? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2165088.jpg)