신한투자증권은 13일 넷마블에 대해 흑자전환과 신작에 대한 기대감이 충분히 주가에 반영됐다며 투자의견(‘중립’)을 유지했다. 목표주가는 제시하지 않았다.

강석오 신한투자증권 선임연구원은 “넷마블의 신작 성과가 반영된 연간 이익 규모는 시총 대비 작다”며 “다음 기대 신작까지의 시간이 꽤 남아 <나 혼자만 레벨업> 성과보다는 부담스러운 멀티플 부각될 것으로 예상한다”고 밝혔다.

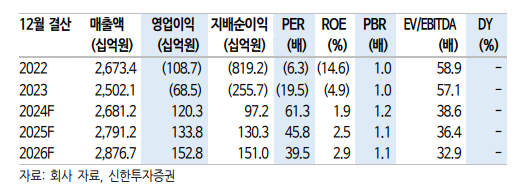

강 선임연구원은 “올해 1분기 매출액은 전년 대비 2.9% 감소한 5854억 원, 영업이익은 37억 원으로 흑자전환을 기록하며 컨센서스 영업손익(–92억 원)을 상회했다”며 “매출은 컨센서스 하회했으나 인력 효율화, 1분기 신작 부재 따른 마케팅비 감소 효과”라고 분석했다.

이어 “코어 장르 매출 비중은 기존 작 하락세로 축소, 스핀엑스의 소셜카지노 중심 캐주얼 게임 반등으로 캐주얼 및 북미 비중이 확대됐다”며 “스핀엑스 인수가 지금까지 재무부담으로 남아있으나, 포트폴리오 다각화와 해외 매출 비중 확대에는 크게 기여 중”이라고 평가했다.

강 선임연구원은 “기대작이었던 <나혼렙>은 24시간 일간활성이용자수(DAU) 500만 명, 매출 140억 원을 기록하며 초기 반응은 긍정적이지만, 웹툰 지적재산권(IP) 특성상 콘텐츠 볼륨이 제한적이고 유저들의 소모 속도도 빠르다”고 봤다.

그러면서 “<나혼렙>의 경우 스토리 진행형 게임임에도 수익모델(BM)이 상당히 앞단에 위치해 분기별 매출 감소 폭이 클 것으로 전망한다”며 “지난달 24일 출시된 <아스달 연대기>와 29일 출시 예정인 <레이븐2>은 지속성이 낮을 것으로 예상하며, 하반기 중 기대 신작으로는 <일곱개의대죄 키우기>와 <킹아서>로 트렌드상 가장 적합한 장르들”이라고 덧붙였다.

![크리스마스 D-3⋯딸기 케이크 아닌 '○○○'가 뜬다?! [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2271968.jpg)