신한투자증권, 목표주가 13만4000원으로 하향…투자의견 '매수' 유지

(출처=신한투자증권)

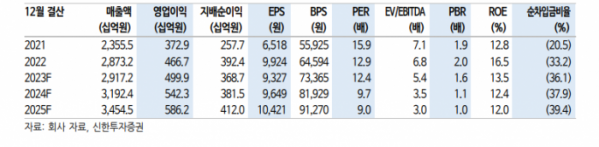

신한투자증권은 8일 오리온에 대해 레고켐바이오 인수는 시너지가 제한적인 투자로 판단되지만, 실적 감소 우려 역시 과도한 상태라며 목표주가를 기존 17만 원에서 13만5000원으로 조정했다. 투자의견은 ‘매수’를 유지했다.

조상훈 신한투자증권 연구위원은 “지난 1월 레고켐바이오 투자 발표 이후 주가는 20% 이상 하락했다”며 “본업과의 시너지가 제한적인 이종 산업간 인수·합병에 따른 변동성 확대, 지주회사와 사업회사 간 투자 주체 차이 등의 원인 때문”이라고 분석했다.

다만 “레고켐바이오는 지분법으로 인식될 예정이라 전사 실적에 미치는 영향이 미미하다”며 “기술이전 계약을 고려할 때 향후 지속적 현금 유출 가능성 역시 제한적으로, 본업의 양호한 실적을 바탕으로 한 오리온의 현금 창출 능력에는 변함이 없다”고 강조했다.

조 연구위원은 “제품 경쟁력을 바탕으로 전 지역, 전 카테고리 실적 개선이 예상되며 원가 부담 완화도 기대된다”며 “현재 밸류에이션은 12개월 선행 주당순이익(12M FWD PER) 9.6배로, 지나친 저평가 국면”이라고 봤다.

그러면서 “비용 효율화 노력과 원가 부담 완화에도 매출 감소로 영업이익이 아쉬웠다”면서도 “향후 신제품 출시와 채널 확장에 따른 점유율 상승, 견과바·육포·생수 등으로의 카테고리 확장, 인도·미국 법인 등 지역 확장이 가시화하면 과거와 같은 프리미엄 구간에 진입할 수 있다”고 전망했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)