메리츠증권이 스튜디오드래곤에 대해 올해 나올 시즌제 드라마로 수익성이 개선될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 10만5000원에서 10만 원으로 하향조정했다. 전 거래일 기준 종가는 7만200원이다.

18일 정지수 메리츠증권 연구원은 “올해 1분기 연결 매출액은 1845억 원, 영업이익 207억 원으로 시장 컨센서스(영업이익 205억 원)에 부합할 전망”이라며 “1분기 라인업은 총 109회차로 지난해 같은 기간보다 오리지널 콘텐츠 회차가 크게 증가(23회→36회)하며 외형 성장을 견인할 것”이라고 전망했다.

정 연구원은 “‘일타스캔들’부터 넷플릭스와의 재계약 단가가 적용돼 작품별 마진 개선이 기대된다”면서도 “지난해 1분기에는 비용 인식이 완료된 ‘유미의 세포들’, ‘여신강림’ 등 구작 판매가 활발했던 반면, 상대적으로 저조한 구작 판매로 올해 1분기 영업이익률은 다소 하락할 전망”이라고 봤다.

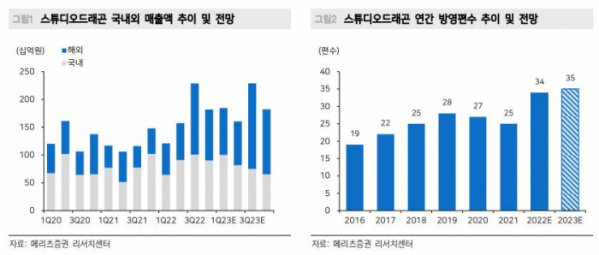

정 연구원은 “올해 연결 매출액과 영업이익은 각각 7563억 원, 917억 원을 전망한다”며 “올해 주요 콘텐츠 라인업으로는 ‘방과후 전쟁활동’, ‘경성크리쳐’, ‘도적’ 등과 ‘스위트홈2’, ‘소년심판2’, ‘경이로운 소문2’ 등 시즌제 드라마 라인업도 대기 중”이라고 했다.

그는 “올해 국내 콘텐츠 제작 편수는 35편으로 전년과 유사하다”면서도 “주요 국가에서 현지 제작을 통해 추가적인 외형과 이익 성장을 도모할 전략”이라고 분석했다.

그는 “넷플릭스와의 재계약에 이어 글로벌 OTT와의 추가적인 장기 공급 계약을 통해 안정적인 실적 기반을 마련할 전망”이라며 “지난해 ‘운명을 읽는 기계’(The Big Door Prize)를 시작으로 올해에는 해외 제작이 본격화됨에 따라 북미와 아시아 지역에서 협업이 활발하게 진행될 계획”이라고 했다.