미국을 중심으로 주요국이 통화 긴축 기조를 유지했던 지난해 기업공개(IPO) 공모 금액은 전년보다 20% 감소한 것으로 나타났다. 2018년 이후 4년 만의 감소세다.

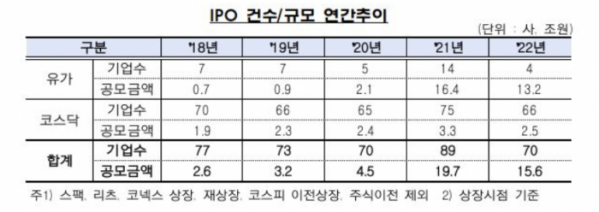

27일 금융감독원에 따르면 지난해 IPO 공모금액은 15조6000억 원으로 전년(19조7000억 원)보다 20.7% 감소했다. 같은 기간 IPO 기업 수는 89사에서 70사로 줄었다.

공모금액 1조 원 이상의 IPO 대어들이 상장을 연달아 철회하면서 IPO 규모가 쪼그라든 것으로 풀이된다. 2021년 1조 원 이상의 대형 IPO는 6사였으나, 지난해에는 LG에너지솔루션이 유일했다. 1000억 원~1조 원 미만 규모 IPO도 4사로 전년(11사) 대비 감소했다. 지난해에는 주로 500억 원 미만의 IPO(57사)가 대부분이었다.

스팩을 제외한 IPO 철회 건수는 13건으로 최근 5년 중 가장 많았다. 철회기업의 IPO 규모는 주로 1000억 원~1조 원이었다. 업종은 건설, 바이오, 통신판매 등 다양했다.

수요예측 참여기관 수는 976사로 전년(1271사)보다 23.2% 감소했다. 경쟁률 역시 1193:1에서 836.:1로 하락했다. 이에 따라 공모 가격이 발행인의 공모가 희망범위 상단 이상에서 결정된 비중은 같은 기간 86.5%에서 54.2%로 줄었다. 하단 이하 결정 비중은 13.4%에서 42.9%로 증가했다.

기관투자자의 경쟁이 둔화되면서 지난해 의무보유 확약 비중은 22.3%를 기록했다. 운용사(39.6%)에 가장 많이 배정됐고 외국인(26.4%), 투자일임업자와 저축은행(24.3%), 연기금과 은행(7.5%)이 뒤를 이었다.

일반 투자자의 평균 청약 경쟁률은 775:1로 전년(1136:1)보다 31.8% 하락했다. 이들의 청약증거금은 같은 기간 784조 원에서 587조 원으로 줄었다.

상장 당일의 평균 수익률(종가 기준)은 27.7%로 전년(57.4%) 대비 절반 수준이었다. 연말 종가 평균 수익률은 마이너스(-) 1.4%였다. 최근 5년 중 가장 낮은 수준이다. 코스피 특례상장기업은 29사로 전년보다 7사 줄었다.

금감원은 “적정 공모가 산정 유도를 위해 추진 중인 IPO 건전성 제고 방안의 원활한 정착을 지원하겠다”며 “(투자자가) 상장기업 중요 정보를 충분히 파악할 수 있도록 심사를 강화하겠다”고 밝혔다.