유안타증권은 10일 삼성엔지니어링에 대해 ‘실적과 수주 호조세가 지속 중’이라며 ‘매수’를 추천했다. 목표주가는 3만5000원을 유지했다.

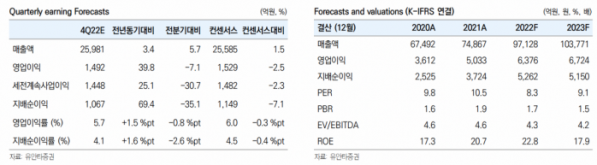

김기룡 유안타증권 연구원은 “4분기 삼성엔지니어링의 연결 잠정 실적은 매출액이 전년 동기 대비 3.3% 증가한 2조6000억 원, 영업이익은 39.8% 늘어난 1492억 원으로 전망한다”며 “현 시장 예상치에 부합할 것으로 추정한다”고 전했다.

이어 “FEED TO EP CProject인 멕시코 DBNR, 말레이시아 사라왁 등 주요 대형 화공 현장의 실적 기여 확대와 삼성전자 등 비화공 매출 증가로 전년동기 대비 개선된 실적 흐름을 이어갈 전망”이라며 “2021년 4분기, 사우디 얀부 관련 비용 1200억 원과 비화공 Cost+Fee 현장 마진 축소의 기저효과로 당분기 영업이익은 전년동기 대비 약 40% 증가할 것으로 예상한다”라고 덧붙였다.

올해도 삼성엔지니어링의 신규 수주는 호조세를 지속할 거란 예측이다.

김 연구원은 “지난해 신규 수주는 연중 이어진 삼성전자 중심의 비화공 물량 확대와 4분기 카타르 라스라판 수주 성과로 10조 원을 소폭 상회하며 가이던스 8조 원을 크게 상회할 것으로 추정한다”며 “올해 신규 수주는 약 12조 원 수준을 제시할 것으로 예상한다”고 말했다.

주요 파이프라인으로는 알제리 PDH/PP(14~15억불), 요르단 Refinery(10억불), 사우디 아미랄 PKG 1, 4(각 15~20억불), UAE Hail&Ghasha 와 연내 EPC 전환이 예상되는 7건의 FEED 현장에서의 수주 결과 발표가 이어질 거란 예측이다. 삼성전자 미국 Taylor 반도체 공장 프로젝트 수주 역시 올해 보다 본격화 될 것으로 내다봤다.

김 연구원은 “업종 내에서는 주택 분양 리스크에서 자유롭고 삼성 그룹사 수주에 대한 차별화 포인트가 이어질 것으로 전망한다”며 “건설업종 차선호주 의견을 유지한다”라고 강조했다.