5% 이상 가계대출 비중 60% 육박, 10년9개월만 최대

대출금리 더 올라 은행 예대금리차 8년6개월만 최고

대출금리·전세자금대출금리 인하 움직임, 당국 수신금리인상 자제 권고 영향 지켜봐야

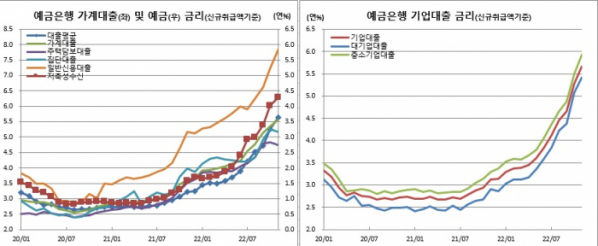

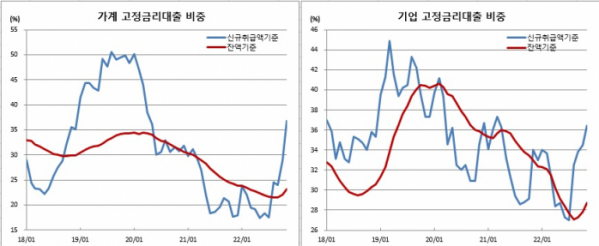

금리인상 등에 예대금리가 급등세를 이어간 가운데 주택담보대출(주담대)과 집단대출 금리만 하락했다. 안심전환대출 취급 등 영향이다. 이에 따라 가계 고정금리대출 비중도 30%를 돌파해 2년7개월만에 최대치를 경신했다. 5% 이상 가계대출 비중도 60%에 육박하면서 10년9개월만에 최대치를 보였다.

예금금리보다 대출금리가 더 올라 은행의 대표적 수익성 지표인 예대금리차는 8년6개월만에 최고치를 기록했다.

30일 한국은행에 따르면 예금은행의 11월중 신규취급액 기준 저축성수신금리는 전월보다 28bp 상승한 4.29%를 기록했다. 이는 2008년 12월(5.58%) 이후 13년11개월만에 최고치다. 다만, 전월 63bp 상승과 견줘서는 오름폭이 축소된 것이다.

부문별로 보면 순수저축성예금은 32bp 오른 4.29%를, 금융채와 양도성예금증서(CD) 등 사장형금융상품은 3bp 올라 4.30%를 보였다. 저축성예금은 은행채 발행이 크게 줄어든 가운데 일부은행에서 수신예치 노력을 지속한 것이 영향을 미쳤다.

기업대출은 40bp 오른 5.67%를 기록한 가운데 대기업대출은 33bp 상승한 5.41%를, 중소기업대출은 44bp 올라 5.93%를 보였다. 가계대출은 23bp 오른 5.57%를 보였다. 일반신용대출은 63bp 상승한 7.85%를 기록했다. 이는 2012년 9월(+66bp) 이후 최대 상승폭이다.

반면, 주담대와 집단대출은 각각 8bp씩 떨어진 4.74%와 5.17%를 보였다. 주담대는 3월(-4bp) 이후 처음으로 떨어진 것이다. 3.7%에서 4.0%로 상대적으로 금리수준이 낮은 안심전환대출이 취급된데다, 대출 가산금리 인하 및 우대금리가 적용된 것이 영향을 미쳤다.

이에 따라 가계 고정금리대출 비중은 36.8%까지 치솟았다. 이는 2020년 4월(38.5%) 이후 2년7개월만에 최대치다. 가계의 5% 이상 대출금리 비중도 59.8%에 달해 2012년 2월(61.2%) 이후 최대치를 경신했다.

잔액기준으로 보면 총 수신금리는 25bp 오른 2.17%로 2014년 1월(2.17%) 이후 8년10개월만에 최고치를 보였다. 총대출금리는 30bp 상승한 4.68%를 보였다. 이는 2014년 2월(4.69%) 이후 최고치며, 4개월연속 역대최대 상승폭을 경신한 것이다.

은행 예대금리차는 2.51%포인트까지 확대됐다. 이는 2014년 5월(2.51%p) 이후 8년6개월만에 최대치다.

박창현 한은 금융통계팀장은 “12월에는 대출금리와 함께 일부은행에서 전세자금대출을 인하하는 움직임을 보였다. 다른 대출금리에 전반적으로 영향을 미칠지는 지켜봐야할 것 같다. 수신금리도 12월엔 오름세가 진정되는게 아닌가 싶다. 최근 금융당국의 수신금리 인상 자제 권고도 영향을 미칠 것으로 보인다”고 말했다.