기타금융기관 중심 MMF 감소, 감소폭 6개월째 역대최대

돈의 흐름 지표인 통화승수 두달째 오름세

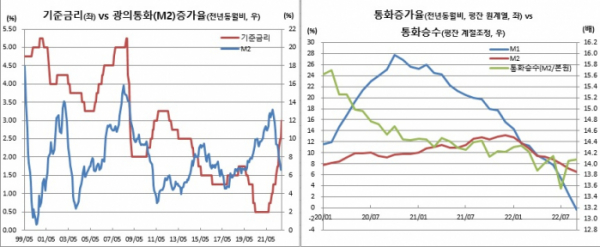

기준금리 인상과 금융시장 불안에 안전자산인 정기예금으로 머니무브가 가속화하는 모습이다. 요구불예금과 수시입출식예금, 머니마켓펀드(MMF) 등 이자가 낮은 단기성 상품에서 돈을 빼 정기예금으로 예치하고 있기 때문이다. 이에 따라 협의통화(M1)는 글로벌 금융위기 이후 14년5개월만에 처음으로 감소세로 돌아섰고, 광의통화(M2) 증가율도 3년2개월만에 최저치를 경신했다.

반면, 돈이 얼마나 잘 돌고 있는지 흐름을 엿볼수 있는 통화승수는 역대최저 수준에서 두달연속 오름세를 이어갔다.

15일 한국은행에 따르면 M1는 전년동월대비 0.4% 감소한 1322조9000억원을 기록했다(평잔, 원계열기준). 이는 2008년 4월(-2.3%) 이후 첫 감소다. M2도 6.6% 늘어난 3744조7000억원을 보였다. 이 또한 2019년 7월(6.6%) 이후 가장 낮은 증가세다.

M1이란 현금통화와 요구불예금, 수시입출식 저축성예금을 포함한 개념이며, M2는 M1에서 MMF, 수익증권, 양도성예금증서(CD) 및 환매조건부채권(RP) 등 시장형상품, 2년미만 정기예적금 등을 포괄한 개념이다. M1과 M2는 곧바로 현금화할 수 있다는 점에서 현금성자산으로 불린다.

MMF 역시 67.4% 급감한 23조9000억원을 나타냈다. 이 또한 작년 12월(-0.5%) 이래 10개월 연속 감소세며, 6개월째 역대 최대감소폭을 경신한 것이다.

반면, 만기2년미만 정기예적금은 17.9% 증가한 1452조9000억원을 기록했다. 이는 2010년 12월(21.0%) 이후 가장 큰 폭으로 늘어난 것이다.

기관별로 보면 증권사와 보험사 등을 포함한 기타금융기관이 0.3% 줄어든 569조7000억원을 보였다. 이는 2017년 12월(-3.2%) 이후 가장 큰 폭으로 감소한 것이다. 기업도 5.9% 늘어난 1103조2000억원에 그쳤다. 이 역시 2017년 12월(4.7%) 이후 가장 적게 증가한 것이다.

M2에서 2년이상 장기금융상품 등을 포함한 금융기관유동성(Lf)은 6% 증가한 5119조9000억원을 기록했다. Lf에서 국채와 회사채, 기업어음(CP) 등을 포함한 광의유동성(L)(말잔, 원계열기준)은 6.7% 늘어난 6500조2000억원을 보였다. 이는 각각 2017년 11월(5.8%)과 2019년 5월(6.6%) 이래 가장 적은 증가율이다.

한편, 전월과 견줘보면 M1은 1.7% 감소한 1319조5000억원을, M2는 보합수준인 3744조2000억원을 기록했다(평잔, 계절조정기준). 특히 M1은 석달연속 감소세며, 2007년 4월(-8.2%) 이후 가장 큰 폭으로 줄어든 것이다.

본원통화도 전월보다 0.2% 감소한 265조9000억원을 보였다(평잔, 계절조정기준). 본원통화는 5월(-0.2%) 감소 이후 7월을 제외하고 감소세를 지속 중이다.

본원통화 대비 M2로 산출하는 통화승수는 14.08배를 기록했다. 역대 최저를 기록했던 7월(13.55배) 이후 두달연속 반등하는 모습이다.

정진우 한은 금융통계팀 차장은 “금리인상과 시장 불안에 따른 유동성 확보차원에서 기타금융기관 MMF를 중심으로 환매가 이어졌고, 단기예금에서 예적금으로 갈아타는 모습”이라며 “이같은 머니무브가 몇 개월째 이어지고 있다. 10~11월에도 이같은 추세가 유지될 것”이라고 말했다.