무제한 양적완화와 엔저를 무기로 내세운 일본계 은행들이 금리가 많이 오른 우리나라 시장에서 막대한 부를 쌓고 있는 것으로 분석됐다. 특히 2022년 기준금리가 3.00%까지 오르면서 금리 인상 전보다 수익성이 최대 2배 가까이 늘어난 은행도 있었다.

이와 반대로 우리나라 은행은 최근 금리 상승으로 자본 건전성에 악영향을 받는 상황으로, 당국의 모니터링이 필요한 시점이라는 목소리도 나온다.

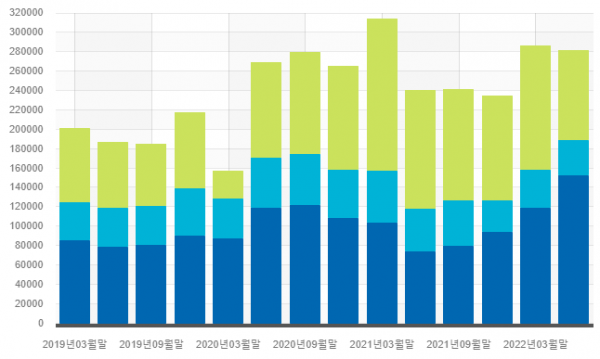

23일 금융감독원 금융통계정보시스템에 따르면, 우리나라에서 영업 중인 엠유에프지, 미즈호코퍼레이트, 미쓰이스미토모, 야마구찌은행 등 일본계 은행 4곳의 당기 순이익이 2022년 6월 말 기준 총 2814억 원에 달하는 것으로 나타났다. 이는 2019년 6월 말(1865억 원) 대비 50% 넘게 오른 수치다.

은행 별로 살펴보면, 엠유에프지의 경우 2019년 6월 말 당기순이익이 788억3100만 원을 기록했으나, 이후 2020년부터 2022년까지 각각 1191억300만 원→739억2200만 원→1523억1900만 원의 수익을 낸 것으로 나타났다. 2021년 코로나19 타격을 제외하고는 점차 오르는 추세를 보인 셈이다.

특히 최근 미국 연방준비위원회(연준·Fed)의 3차례에 달하는 공격적 금리 인상에 지난 10일 한국은행도 기준금리를 3.00%까지 올린 가운데, 기준금리가 1.50%이었던 2019년 6월과 금리가 급하게 상승하고 있는 올해 6월만 놓고 보면 93% 넘게 오른 실적이다.

이는 일본이 무제한 양적완화(기준금리 마이너스(–)0.1%)와 엔저를 무기로 자금을 조달해 우리 시장에서 막대한 부를 쌓고 있는 현실이 적나라하게 드러난 사례 중 하나다.

미즈호코퍼레이트도 비슷한 상황이다. 미즈호는 2019년 한 해 순이익 2873억5600만 원을 기록했는데, 2020년엔 3379억5800만 원, 2021년 5014억1900만 원, 2022년엔 2분기까지 2203억7500만 원을 벌어들이면서 점차 순이익 규모가 커지고 있다.

야마구찌은행의 경우 2019년 12억6000만 원의 적자를 기록했지만, 엔저와 저금리로 올해 2분기까지 1억300만 원의 흑자를 기록했다.

일본계 저축은행인 SBI저축은행, JT저축은행 등도 상황은 비슷하다. 두 은행의 단기 순이익 합계는 2019년 총 2086억6500만 원을 기록했지만, 2022년 6월말 까지 1879억7600만 원을 기록하고 있다.

SBI저축은행은 2019년 한해 당기순이익 1882억4600만 원을 기록했으나, 2020년 2582억7000억 원, 2021년 3494억7900만 원, 올해 6월까지는 1776억7400만 원을 기록하는 등 점차 순이익이 커지는 모습이다. JT저축은행도 2019년 당기순이익 180억9800만 원을 기록했지만, 올해는 2분기만에 149억5900만 원을 벌어들이고 있다.

이러한 일본계 은행들의 영업이익 증가는 최근 금리상승으로 은행 건전성에 악영향을 미치고 있는 우리나라 은행 상황과 정반대다.

금리가 오르면서 은행 수신금리에도 반영되면 은행들이 감당해야 하는 이자 비용이 크게 늘면서 수익이 오히려 감소하게 되는 것이다. 즉 예·적금 이자 비용이 영업이익에 직접적으로 영향을 미치는 셈이다.

특히 국민은행 등 시중 5대 은행에 비해 경쟁력이 약한 저축은행의 경우, 시중은행보다 많은 금리를 제공하면서 시장 점유율을 유지하는 전략을 고수해왔다. 그러나 금리가 계속 오르게 되면 고객들이 인터넷은행, 시중은행 등으로 옮겨가 자칫 건전성에 문제가 생길 수도 있다는 목소리도 나온다.

김기명 한국투자증권 연구원은 “저축은행은 법정 최고 이자율이 20%로 제한된 상황에서 신용도가 낮은 차주의 대손비용을 감안하면 예금금리를 4.5% 이상 올릴 경우 역마진 우려가 있다”면서 “시중은행의 예금금리 상승과 저축은행 수신 둔화가 미치는 파급 영향에 대해 모니터링을 강화해야 한다”고 말했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)