보험연구원이 경기 악화로 인한 부동산 PF 위험의 크기는 과거에 비해 크지 않으리라고 진단했다. 그러나 부동산 경기 둔화 위험에는 여전히 노출돼 있어 이에 대한 관리가 필요하다고 당부했다.

7일 보험연구원 전용식 선임연구위원과 홍보배 연구원이 발표한 '보험산업의 부동산 PF 대출' 보고서에 따르면, 최근 부동산 경기가 둔화하고 보험회사들의 부동산 PF 대출 규모가 은행권보다 커지면서 보험산업의 건전성 우려가 확대되고 있다.

국내 보험회사 기업대출 규모는 2021년 말 기준 137조 4000억 원인데, 이 가운데 부동산 PF 대출은 42조 원으로 은행권보다 13조 원 이상 많은 수준이다.

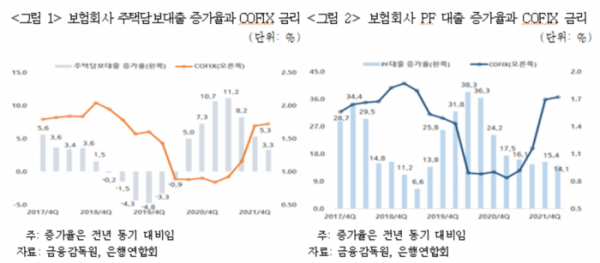

특히 부동산 PF 대출 잔액이 2016년 말 15조 7000억 원에서 2021년 말 42조 원으로 증가했으며 보험회사의 기업대출 대비 비중은 2016년 4분기 20.1%에서 2021년 4분기 30.6%로 확대됐다.

보험회사 대출채권 총액 대비 PF 대출 비중은 2016년 4분기 8.3%에서 2021년 4분기 15.8%로 상승했다. 이는 국내 18개 은행(수출입은행 제외)의 부동산 PF 대출 잔액인 29조 161억 원보다 13조 96억 원 높은 수준이다.

다만 국내 보험업권의 부동산 PF 관련 위험은 PF 대출에 국한되어 있으며 2013년 이후 하락하고 있다. 채무보증은 증권업계의 비중이 높은데 보험회사들은 증권회사들이 주도하는 PF 대출 컨소시엄에 참여하는 방식을 활용하고 있다.

금융감독원에 따르면 보험업권의 부동산 PF 대출 연체율은 2008년 2.4%(대출 잔액 5조 3000억 원), 2010년 8.3%로 높아졌으나 이후 2013년 5.4%, 2019년 6월 기준 0.3%로 큰 폭 감소했다.

우리나라의 부동산 PF 대출은 분양 여부(혹은 수익)를 담보한 대출인 데 반해 미국의 상업용 부동산 대출은 상업용 건물임대에서 발생하는 임대료 가치를 담보로 하는 대출이며, 상업용 부동산 대출의 기간은 10~30년으로 우리나라의 부동산 PF 대출의 2~4년보다 더 긴 특징이 있다.

보험연구원은 "부동산 PF 대출 시장에서 차주의 위험관리 강화로 인해 보험회사가 노출된 위험의 크기는 과거에 비해 크지 않을 것으로 보이나 금리상승에 따른 부동산 경기 악화와 이로 인한 분양 위험에는 여전히 노출돼 있어 관리가 필요하다"고 진단했다.

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/320/200/2106712.jpg)