유진투자증권은 21일 레이에 대해 “중국 현지 치과기기 유통업체를 인수해 디지털 치료솔루션을 강화했다”고 평가했다. 투자의견과 목표주가는 제시하지 않았다.

박종선 유진투자증권 연구원은 “국내 유통과 서비스의 전국 조직망을 확보함으로써 사업 리스크를 줄이고 현지 자체 네트워크와 향후 제조 인프라를 구축하면서 안정적인 매출 성장이 가능할 것”이라며 “인수한 유통회사는 현재 중국 내 150개 지역대리점과 디지털 디자인센터 두 곳을 운영 중”이라고 설명했다.

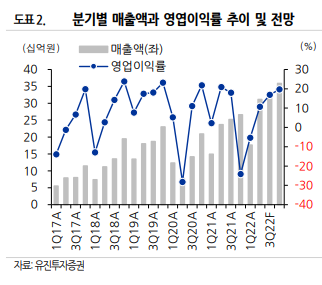

박 연구원은 “이를 기반으로 중국 전역에 치과 의료기기를 유통하면서 최근 5년 만에 40배 성장을 기록했다”며 “19일 발표한 2분기 잠정실적(연결 기준)은 매출액은 312억 원, 영업이익은 33억 원으로 전년 동기 대비 매출액은 31.7% 증가하며 분기 최고매출액을 달했다”고 분석했다.

그는 “영업이익은 전년 동기 대비 32.5% 감소했지만 전 분기 대비는 흑자 전환했는데, 시장 기대치(매출액 258억 원, 영업이익 37억 원) 대비 매출액은 크게 증가하고 영업이익은 소폭 밑돈 것”이라며 “당사 추정 3분기 예상실적(연결 기준)은 매출액 322억 원, 영업이익 54억 원으로 전년 동기 대비 각각 28.0%, 20.2% 증가할 것”이라고 내다봤다.

이어 “하반기 주가 모멘텀은 △중국 치과 유통기업 인수를 통한 다양한 치과 관련 소모품 및 기자재 시장 진출로 실적 반영 △레이페이스(5월 말 출시), 구강 스캐너, 밀링기 등의 신제품 관련 매출 점진적 반영”이라며 “현재 주가는 2022년 예상실적 기준(EPS 887원) PER 28.9 배로 국내외 유사업체(바텍, 오스템임플란트, 덴티움, 뷰웍스, 제노레이) 평균 PER 10.0배 대비 큰 폭 할증된 채 거래 중”이라고 덧붙였다.