유안타증권은 17일 SK텔레콤에 대해 "인적 분할은 동사의 사업 모델에 최적화된 거버넌스로의 전환으로 이어지면서, 향후 개별 사업 성과를 높이는 결과로 이어질 것"이라며 투자의견 '매수'와 목표주가 37만 원을 유지했다.

최남곤 유안타증권 연구원은 "분할 전 SK텔레콤 경영진은 11번가, 우티 등의 사업 확정 과정에서 발생하는 필연적 비용에 대해 통제를 가할 수 밖에 없었을 것"이라며 "모회사와 자회사의 경영진과 이사회간 의사 결정 과정에서 이해 상충 요소가 다분했고, 이로 인해 상당히 기묘한 형태의 전략으로 대응할 수 밖에 없던 것이 11번가가 직면한 현실이었다"고 설명했다.

최 연구원은 "우주 패스에는 아마존 글로벌 스토어 무료 배송, 무료 포인트, 클라우드 서비스, 웨이브, 플로 등의 추가 서비스 혜택이 제공된다"며 "약 1년~1년 6개월 기간의 글로벌 스토어 운영 후, 자체 평가에 의해 일정 결과를 충족하게 되면 아마존은 11번가 지분 30%에 대한 직접 투자를 진행할 계획"이라고 전망했다.

그는 "글로벌 스토어의 전략을 리딩 하는 주체는 아마존"이라며 "무료 배송 서비스를 부담할 정도로 아마존의 의지는 확보하다. 정태적 상황을 보고 평가절하하는 것은 지나치게 성급하다. 1년 간의 변화를 지켜봐야 할 것"이라고 내다봤다.

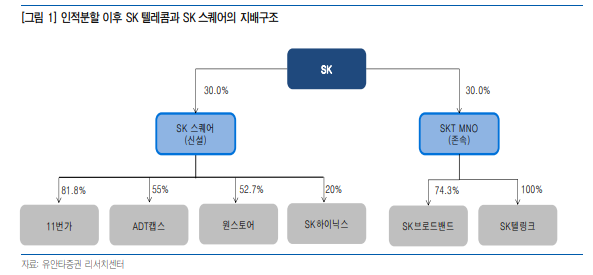

이어 "일반 지주회사의 평가 방식대로 SK스퀘어의 가치 측정 시, 예상 시가총액은 6조 ~ 8조 원 수준"이라며 "하지만 SK스퀘어를 일반 지주회사와 직접적으로 비교하기에는 무리가 있다. 이유는 상장 자회사 중심으로 NAV Value가 구성된 일반 지주회사와 달리 SK스퀘어에는 SK 그룹의 핵심 플랫폼, 콘텐츠 자회사가 포진되어 있기 때문"이라고 분석했다.

최 연구원은 "올해 하반기부터 내년 상반기를 거치면서 어느 한 특정 분야(커머스. 모빌리티 등)에서 SK스퀘어의 자회사가 성과를 보여주기 시작하면 지주업종 내에서도 독보적인 프리미엄을 받을 수 있을 것"이라며 "분할 후 SK스퀘어에 주목해야 하는 이유다. 분할 후 양사의 합산 시가총액 범위는 21조~28조 원으로 예상한다"고 덧붙였다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)