부제: 기득권을 상실해가는 금융사(社)

1968년 정부조사에 의해 증권사의 수수료 담합으로 확인되면서 1975년 5월 1일부터 중개수수료를 부과하는 데 있어 기존 고정수수료방식에서 ‘고객 및 거래 별 협의 방식(Negotiated Commission)’으로 변경하는 수수료 자유화가 단행됐다. 이후 새롭게 할인증권사(찰스스왑 등)의 등장으로 가격 인하 경쟁이 심화되면서 수수료율은 단기간에 급격하게 하락하게 된다.

1975년 5월 1일의 수수료 자유화 이후, 단순한 가격경쟁의 차원을 뛰어넘어 ‘서비스’중심의 경쟁이 본격화되고, 1977년 미국에서 메릴린치가 현금 자산 관리 계좌 (CMA, Cash Management Account)를 내놓으면서 금융권의 수익이 아래(서민들)로 돌아가기 시작한다.

결론적으로 떠나가는 고객을 잡기위해 단 하루를 맡기더라도 이자를 지급하는 구조로 전환했다. 진정한 의미의 ‘아래로의 금융’이 법 개정으로 인한 담합이 무너지면서 어쩔 수 없이 시작된 것이다.

한국도 1984년부터 CMA 상품(투자금융사의 수신상품)은 기존에 국내에 존재하고 있던 상품이었으나, 여의도 증권가에서 뿌리를 내리기 시작한 지는 채 20년(2003년 11월경)이 되지 않는다. 법의 개편과 증권사 간의 경쟁 심화로 인한 금융권의 지위는 끊임없이 도전을 받고 있으며 앞으로의 금융산업은 지금과는 다른 모습으로 재편될 것이다.

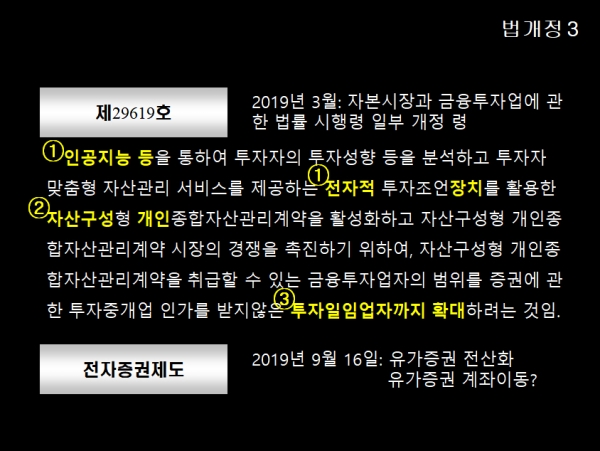

우선 자본시장법(자본시장과 금융투자업에 관한 법률)에 ①‘인공지능(AI, Artificial Intelligence) 등’과 ‘전자적 투자조언장치’라는 문구가 성문화됐다.

즉 투자자의 투자성향 등을 분석함에 있어 지금까지 해오고 있는 PB의 개인적인 능력이나 회사의 일반적인 프로세스로 판단하는 것이 아니라 서버를 통한 프로그램(단순한 엑셀 등이 아닌)을 적용해서 체계적이고 정확하게 전산화시켜서 분석하라고 이야기하고 있다.

또한 ②‘자산구성형 개인종합자산관리 계약을 통한 통합적인 자산관리’를 하라고 이야기하고 있다. 지금처럼 특정 종목이나 특정 펀드의 추천서비스가 아니라 개인투자자에게 종합적인 자산관리를 통합한 계약을 통해 민사상의 책임까지 같이 제공하라는 뜻이다.

마지막으로 ③‘투자일임업자에게까지 확대한다’라고 하고 있는데, 현재는 증권에 관한 투자중개업 인가를 취득한 증권사만이 하고 있는 업무영역을 투자일임업자(자문사)도 인공지능 등의 전자적 투자조언장치를 통해 개인투자자의 자산을 예ㆍ적금, 대출, 국내ㆍ외 투자 등을 통합해 제공해도 된다고 업무영역을 투자일임업자에게까지 확대한다는 것이다.

결국 국내ㆍ외 증권사와 자문사의 경쟁은 확대될 수밖에 없을 것이다.

그러나 현재 국내에서 영업 중인 총 64개 증권사 중에서 아직 제29619호에 근거해본격적으로 업무를 시작한 곳은 없으며, 각 증권사들은 디지털본부나 이비즈(e-Biz)영업본부 등의 부서를 신설하여 최근 2~3년간 준비를 하고 있으므로 어떤 형태로 시장에 진입할지 궁금해진다.

4차산업이 시작된 2000년 이후 등장한 모든 IT장비들은 아이폰이 처음 등장한 2007년1월9일부터 시작된 장치(Device)의 통합과정을 거쳤으며,2020년 코로나를 계기로 이제부터는 비대면기반 콘텐츠의 다양한 통합이 블록체인이라는 기술 위에 플랫폼화되어 올라가는 방식이 가속화되고 있다.

현재 이후부터는 메타버스(Metaverse)를 만나면서 그 변화의 방향은 명확해진 시점이므로지금부터는 단지 속도만이 남아있다.

결론적으로, 법 개정과 4차 산업 진행에 따른 기술적 진보는 그동안 소수의 금융기관에 집중되어 있던 다양한 이익을 아래(투자자)로 분산시킬 것이고, 그렇게 할 수밖에 없는 상황에 직면하게 됐다.

특히 소수의 금융기관이 정보의 비대칭성을 기반으로 가지고 있던, 다양한 기득권을 스스로 내려놔야하는 시점이 다가온 것이다. 제로금리에 가까운 금리의 하향 안정화로 인한 자산가치의 상승이 지속되면서 ‘현금의 저주’는 지속될 것이며 투자자금은 지속적으로 금융시장에 유입될 것은 자명하다.

그러나 시장참여자구조는 투자연령대가 하향확대화되고 있으며, 그 욕구충족을 위한 금융의 플랫폼화에 적응(투자)하지 못하는 금융사들은 황금시장에서 위기에 직면할 수 있다는 사실을 받아들여만 하는 시점이다.