KTB투자증권은 25일 SK렌터카에 대해 "국내 여행객수 증가와 렌터카 차량 대수 증가로 매 분기 성장 지속 중"이라며 목표주가를 기존 1만1000원에서 1만7000원으로 상향 제시했다. 투자의견은 '매수'를 유지했다.

김재윤 KTB투자증권 연구원은 "1분기 실적은 매출액이 전년대비 19% 늘어난 2486억 원, , 영업이익은 3% 증가한 197억 원을 기록했다"며 "SK네트웍스 렌터카 사업부 차량 이관으로 차량 대수 증가 지속 중이며, 비수기 임에도불구하고 제주도 여행객수 증가로 단기 렌탈 부문 수익성을 개선했다"고 평가했다.

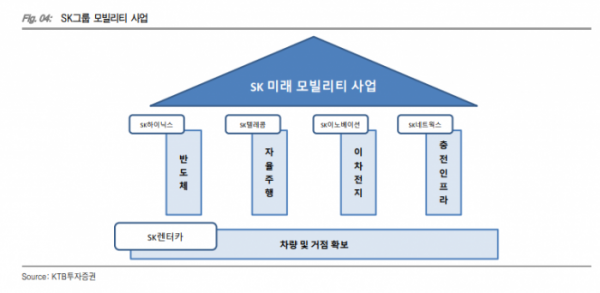

김 연구원은 "목표주가 조정은 보유 렌터카 차량과 거점 증가에 따른 가치 재반영"이라며 "동사 1분기 렌터카 등록대수는 13만5000여 대로 SK그룹 편입 이후, 매 분기 7500대 수준의 차량 순증을 기록 중"이라고 분석했다.

그는 "현재 신종 코로나바이러스 감염증(코로나19) 영향으로 내륙 공항 단기 렌트카 영업에 일부 차질이 있으나, 제주도 단기 렌터카 운행률이 급증했다"며 "또한 장기 렌트카 부문의 경우, 코로나19와 무관하게 장기 렌트 차량 대수 증가에 따른안정적인 성장 지속 중"이라고 설명했다.

이어 "코로나19에 따른 중고차 가격 상승도 동사 중고차 판매 매출에 긍정적"이라며 "올해 예상 매출액은 전년 대비 8% 증가한 9334억 원, 영업이익은 12% 늘어난 789억 원이 될 것"이라고 내다봤다.

또 "당기순이익은 전년 대비 81% 증가한 329억 원으로 큰 폭의 개선을 예상한다"며 "코로나19 영향에도 불구, 국내 여행 증가에 따른 단기 렌터카 실적 호조와 매 분기 렌터카 등록대수 증가로 매출 및 이익의 성장세 지속 가능할 것"이라고 전망했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)