유안타증권은 20일 한화에 대해 “질산 증설은 지배구조 관련 우려를 제거할 수 있는 이벤트”라며 목표주가를 기존 4만5000원에서 5만 원으로 상향했다. 투자의견은 ‘매수’를 유지했다.

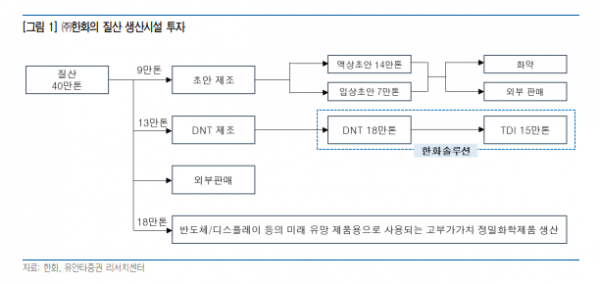

최남곤 유안타증권 연구원은 “한화는 2023년까지 총 1900억 원 을 투자해 질산 생산능력을 기존 12만 톤에서 52만 톤으로 증설한다”며 “증설량(총 40만 톤) 가운데 18만 톤은 반도체용 고순도 제품 및 정밀화학 제품, 13만 톤은 폴리우레탄, 9만 톤은 산업용 화약에 활용될 계획”이라고 설명했다.

최 연구원은 “앞서 3월 말 한화솔루션은 질산 유도품(DNT) 18만 톤 생산 계획(1600억 원 투자)을 밝혔는데, 여기에는 질산 13만 톤이 필요하다”며 “2023년 12월까지 증설 및 시험 운전 작업을 마치고, 2024년 1월부터 생산을 개시할 계획”이라고 전했다.

최 연구원은 “회사 측 설명에 의하면 이번 투자에 드는 비용은 1900억 원, 연 기대 수익은 매출액 1000억 원 이상, 영업이익 200억 원 내외 수준”이라며 “여기에는 탄소배출권 관련 실적 전망이 빠져 있으며, 온산 공장에서의 사례를 고려하면 기대 영업이익은 200억 원 대비 두 배 이상 증가할 수 있다”고 내다봤다.

그는 “승계 작업을 위해 한화의 사업 잠재력을 의도적으로 억제한다는 투자자의 우려는 한화의 가치 할인 요인으로 작용했다”며 “사실상 그룹 내 수요처가 정해져 있는 투자 건이라는 점에서 이번 질산 관련 투자 주체가 ‘한화’라는 점은 이러한 승계 관련 우려를 불식시킬 수 있는 이벤트”라고 분석했다.

이어 “한화솔루션, 한화에어로스페이스의 주가 상승에 비해 더뎠던 한화 주가의 정상화 과정을 기대하며, NAV 할인율도 좁힐 수 있을 것”이라며 “기대 영업이익 증가분에서 투자분을 제외하면 현금 흐름은 연간 163억 원으로 예상되며, 이 경우 시가총액은 약 2500억 원 더해진다”고 전망했다.

![[찐코노미] 공포에 질린 증시, 트럼프가 숨긴 진짜 계획은?](https://img.etoday.co.kr/crop/320/200/2147569.jpg)