KTB투자증권은 17일 한국전력에 대해 ‘매수’의견과 목표가 3만1000원을 유지한다고 밝혔다.

신지윤 KTB투자증권 연구원은 “연료비연동제의 도입은 한전의 실적 예측 가능성을 획기적으로 높이는 측면에서 긍정적”이라면서 “4월에 요금이 인상된다면 연동제가 잘 작동되고 있다는 안심을 주는 정도로 보면 될 듯하다”고 판단했다.

이어 “에너지 가격 상승으로 인한 실적하락 위험에서 어느 정도 벗어난 한전에게 이제 가장 중요한 건 에너지전환 과정에서 벌어질 위기와 기회”라면서 “목표주가와 투자의견을 유지한다”고 말했다.

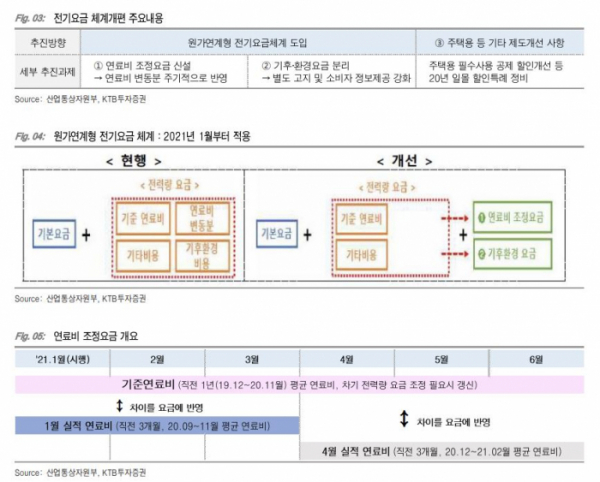

한전은 4월 1일 전기요금을 인상키로 했다. 직전 3개월 평균인 실적 연료비(2020년 12월~ 2021년 2월)가 직전 1년 평균인 기준연료비(2019년 12월~2020년 11월)를 요금조정을 일으킬 정도로 상회한 영향으로 추정한다. 연료비연동제에 따른 인상인 셈이다.

신 연구원은 “요금이 인상되면 약속한 연동제를 이행한다는 측면에서 긍정적이나 냉정하게 보면 비용이 올라간 것을 보전하는 요금인상이지, 소위 ‘실적추정 상향조정 모멘텀’을 유발하는 요금인상은 아니다”고 짚었다.

다만, 배당성향 확대와 주택용 전기 판매량이 늘어난 점을 긍정적인 요소로 주목해야 한다고 말했다.

신 연구원은 “기후환경 비용이 적절하게 판매단가에 반영된다는 전제로 한국전력의 향후 실적은 2020년 실적 수준(별도 순이익 2조 원)에서 크게 어긋나지 않을 것”이라면서 “올해도 주당 1000원 내외의 배당을 할 펀더멘털이 되고, 대주주인 정부는 약속한 가이던스(guidance)에 따라 최대한 배당을 하겠다는 의지를 보여줬다”고 분석했다.

또 “1월 연료비조정요금이 3원/kWh 인하됐지만, 영업기준 평균판매단가는 111.7원/kWh로 전년동월대비 1.7원 하락에 그쳤다”면서 “1월 한파와 코로나19 유행으로 주택용 판매량이 증가하며 누진효과로 인한 판매단가 상승이 일어났고, 이 효과가 연료비조정요금 하락을 상쇄한 것으로 추정한다”고 말했다.

마지막으로 “주택용의 판매량이 10.8%나 증가하고 판매단가가 3.8% ‘상승’ 했다”면서 “LNG spot 가격급등에 따라 1분기 실적이 하향압력을 받는 와중에 단비 같은 데이터 포인트”라고 판단했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/320/200/2105870.jpg)