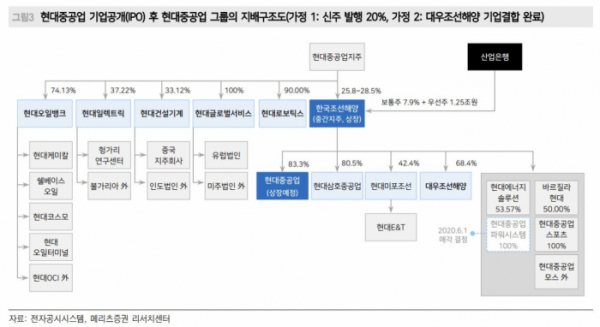

메리츠증권은 28일 현대중공업의 기업공개(IPO)가 중간 지주사인 한국조선해양의 기업가치 할인을 가져올 것으로 우려했다.

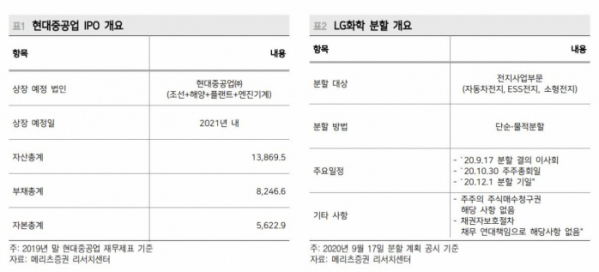

현대중공업그룹의 조선 중간 지주사인 한국조선해양은 27일 자회사 현대중공업에 대한 IPO 계획을 발표했다. 연내 약 20% 규모의 신주를 발행하여 자금을 조달한다는 계획이다.

그룹 내 조선ㆍ해양ㆍ플랜트ㆍ엔진기계 등 종합 사업을 담당하는 현대중공업은 IPO로 조달하는 자본을 포함, 신사업 확장에 향후 5년간 1조 원을 투자할 계획임을 공시했다.

김현 메리츠증권 연구원은 “액화수소운반선 기본 인증(AIP), 국내 해상풍력참여, LNG운반선 가상 시운전 기술 개발 등 신사업 분야에 대한 연구 성과를 발표하며 재원 마련의 필요성이 부각됐다”면서 “자금은 연료전지 관련 업체들에 대한 인수합병(M&A)이나 지분 매입을 위한 재원으로도 활용할 것으로 보인다”고 말했다.

메리츠증권은 그룹 내 조선 중간 지주사인 한국조선해양의 자회사 현대중공업의 기업공개는 ‘LG화학의 전지사업 물적분할 계획’과 차이점이 있다고 판단했다.

김 연구원은 “한국조선해양은 현대중공업 사업부를 분리한 후 일부 엔지니어링 영역을 제외하면 지주사 역할을 수행하고, 분할 사업부의 상장 시 지주사의 더블 카운팅(Double counting) 우려가 발생할 수 있다“면서 “또, 이미 이익 실현이 확인 중인 LG화학의 전지사업부와 달리, 조선 관련 신규 사업을 위한 투자재원 마련 측면에서 자본 활용도에 관한 확인에 시차가 필요하다”고 분석했다.

![임영웅·아이유·손흥민…'억' 소리 나는 스타마케팅의 '명암' [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2016192.jpg)